MetaTrader 4

La plataforma MetaTrader 4, también conocida como MT4, es una popular plataforma de comercio electrónico para especuladores minoristas de divisas. Fue desarrollada por MetaQuotes Software en 2005 y lanzada en 2006. Los licenciatarios proporcionan el software a sus clientes a través de corredores de divisas. Además del componente para el cliente, el software también cuenta con un componente de servidor. Los servidores son operados por corredores, mientras que el software del cliente es utilizado por los clientes de los corredores para ver precios en tiempo real, gráficos, realizar pedidos y gestionar sus cuentas.

Los usuarios pueden utilizar el cliente para crear sus propios scripts y robots de negociación automatizados. Es una aplicación basada en Microsoft Windows. Un sucesor, MetaTrader 5, fue lanzado por MetaQuotes en 2010. Fue lento en despegar y la mayoría de los corredores continuaron utilizando MT4 hasta abril de 2013. Aunque MetaTrader 4 no tiene una versión oficial para Mac OS, algunos corredores ofrecen versiones personalizadas.

Además de admitir Android, iOS y Windows Mobile, Metatrader también está disponible para dispositivos móviles.

Aquí hay algunos momentos históricos

MetaQuotes Software, la empresa que desarrolló MetaTrader, lanzó numerosas versiones a partir de 2002. La versión más reciente de MetaTrader se lanzó en 2005 y fue significativamente mejorada.

En el período entre 2007 y 2010, los corredores comenzaron a ofrecer MT4 como alternativa a su software de negociación existente a medida que aumentaba la popularidad de MT4 entre los traders y mejoraban los scripts y asesores de terceros.

La primera cuenta en vivo de MT5 fue lanzada por InstaForex en septiembre de 2010 después de que MetaTrader 5 fuera lanzado para pruebas beta públicas en octubre de 2009. MQL4 fue completamente reescrito en 2013 y 2014, alcanzando finalmente MQL5. Un MetaEditor unificado se está utilizando para MQL4 y MQL5 con la versión 600.

La plataforma de comercio de divisas más popular del mundo en septiembre de 2019 fue MetaTrader 4, a pesar de la introducción de MT5 en 2009.

Se informó que las plataformas MetaTrader 4 y MetaTrader 5 (App Store y Android Play Store) fueron eliminadas de la App Store de Apple el 24 de septiembre de 2022. Aunque el representante de la compañía afirmó que la eliminación se basaba en la no conformidad con las Pautas de revisión de la App Store, en realidad estaba relacionada con sanciones occidentales dirigidas a Rusia, donde tiene su sede MetaQuotes.

Después de los cambios realizados por la compañía en ambas aplicaciones iOS de MT4 y MT5, ambas estuvieron nuevamente disponibles en la App Store el 6 de marzo de 2023.

Características

No hay duda de que MetaTrader 4 ofrece una plataforma de negociación integral. Es posible realizar operaciones en línea con todos los instrumentos necesarios.

Puedes negociar en línea según tu corredor:

- Acciones (como Apple, Google y Microsoft).

- Índices (como el S&P 500).

- Hay varios pares de divisas disponibles, como EUR/USD, GBP/USD, USD/JPY, entre otros.

- Hay varios productos básicos (Oro, Plata, Petróleo, por nombrar algunos).

- Puedes descargar datos históricos gratuitos con MetaTrader 4, así como ver precios actuales. Los gráficos se pueden abrir en diferentes marcos de tiempo para comprender mejor la tendencia, y se pueden agregar indicadores para realizar análisis técnico.

MetaTrader 4 proporciona señales de negociación a las que se puede suscribir para realizar operaciones automáticas basadas en lo que están haciendo otros traders.

Una de las características más potentes de MetaTrader 4 es la capacidad de personalizarla según tus deseos. Al usar el lenguaje MQL, puedes escribir scripts para realizar acciones específicas, crear indicadores personalizados si los existentes no cumplen con tus necesidades, construir asesores expertos para automatizar tareas o incluso negociar automáticamente sin tu supervisión. Esto se puede hacer mediante MetaEditor.

Componentes

Hay varios componentes incluidos en el paquete completo de MetaTrader 4:

- Es la parte del cliente de MetaTrader 4 que estás utilizando. Los corredores proporcionan cuentas demo gratuitas para el comercio en línea en tiempo real y prácticas comerciales. Ofrece análisis técnico en tiempo real, gráficos y operaciones comerciales. Los usuarios pueden programar estrategias comerciales, indicadores y señales utilizando el lenguaje de programación interno similar a C. Cada indicador se puede personalizar aún más, con 50 indicadores básicos incluidos. Hay versiones del software para Windows 98/2000/XP/Vista/7. Hay algunos informes de éxito al usar Wine para el terminal de cliente en Linux y WineBottler para el terminal de cliente en Mac.

- Las cuentas comerciales se pueden controlar mediante dispositivos móviles como teléfonos móviles y PDA utilizando MetaTrader 4 Mobile. La aplicación se ejecuta en Windows Pocket PC 2002/Mobile 2003, iOS y dispositivos Android.

- En MetaTrader 4 Server, la parte del servidor está en el núcleo del sistema. Proporciona a los usuarios la capacidad de realizar operaciones comerciales, mostrar órdenes y ejecutarlas. Registrar y mantener registros de archivo, enviar cotizaciones de precios y noticias. El servicio se ofrece como una suscripción. No hay una interfaz separada para este producto.

- La configuración del servidor se puede gestionar de forma remota mediante MetaTrader 4 Administrator.

- La gestión de cuentas y las consultas comerciales se pueden manejar con MetaTrader 4 Manager.

- Un intermediario entre MetaTrader 4 y el terminal de cliente es MetaTrader 4 Data Center. El servidor principal no se sobrecarga con el envío de cotizaciones de precios.

Desventajas

En cuanto a funciones, MetaTrader 4 tiene casi todo lo que la mayoría de las otras plataformas de negociación tienen para ofrecer. Sin embargo, el sistema tiene algunas desventajas. En general, MT4 no ejecuta operaciones tan rápido como algunas otras plataformas, lo cual es una queja central. En casos en los que no puedes permitirte perder tiempo y necesitas operaciones de alta frecuencia, es posible que debas buscar en otro lugar.

A pesar de la interfaz integral, no siempre es fácil entender cómo utilizar todas las funciones. La falta de soporte en vivo para el cliente agrava aún más este problema. Deberías trabajar con un corredor que cobre tarifas mínimas, incluso si la plataforma es gratuita.

Lo que hace que MetaTrader 4 sea diferente de otras plataformas de negociación

MetaTrader 4 ofrece muchas más funciones en comparación con sus competidores. De hecho, proporciona la mayoría de los estándares de la industria. Además, su lenguaje de codificación permite operaciones automáticas. Las ventajas de MetaTrader 4 superan las de Robinhood, por ejemplo.

Sin embargo, el precio de MetaTrader 4 no se puede comparar con otras plataformas. Descargar e instalarlo es gratuito, pero necesitas una cuenta de corretaje para usarlo de manera real. Las tarifas que pagarás también variarán según la firma que elijas.

Metatrader 5

MetaQuotes lanzó MetaTrader 5 cinco años después del lanzamiento de MetaTrader 4 en 2005. El comercio de divisas en MT4 estaba diseñado para ser una plataforma todo en uno. Se agregaron varias características nuevas a MT5 junto con la introducción de más instrumentos.

¿Por qué MetaTrader 5 es diferente de MetaTrader 4?

Aspectos del comercio de activos

MT4 es una plataforma potente para traders de FX de todos los niveles de habilidad, proporcionando acceso a múltiples monedas y CFD desde el mismo lugar. Todavía hay algunas limitaciones con MT5, pero también es adecuado para traders no relacionados con Forex. En MT5 hay disponibles más de 500 mercados, cubriendo un área más amplia que MT4.

Análisis de aspectos técnicos

El análisis técnico se puede realizar tanto con MT4 como con MT5. Sin embargo, MT5 ha aumentado el número de indicadores técnicos incorporados de 30 a 38. También se ha incrementado el número de objetos analíticos, con 44 en lugar de 31 en MT4. La introducción de un calendario económico incorporado en MT5 es otra adición útil. Los traders reciben a través de este servicio los principales datos de países y noticias financieras del mercado.

Fechas y horas

La plataforma MT4 tiene 9 marcos de tiempo (M1, M5, M15, M30, H1, H4, D1, W1 y MN). Además de los de MT4, MT5 incluye los siguientes: M2, M3, M4, M6, M10, M12, M20, H2, H3, H6, H8 y H12.

Objetos con gráficos

Con MT4 y MT5, puedes elegir entre 31 y 44 objetos gráficos, respectivamente. A medida que el gráfico creció, se necesitaron más herramientas para marcar patrones, áreas y niveles.

Lenguajes para la programación

MetaQuotes Language 4 (MQL4) se utiliza en MT4 y MetaQuotes Language 5 (MQL5) se utiliza en MT5. MQL4 no puede ejecutarse en MQ5, lo que puede ser un problema para los traders que actualizan de MT4 a MT5. Muchos traders consideran que MQL4 es un lenguaje más simple. MQL5 tiene capacidades de backtesting superiores y es más eficiente para modificar scripts y crearlos.

CFD TRADING

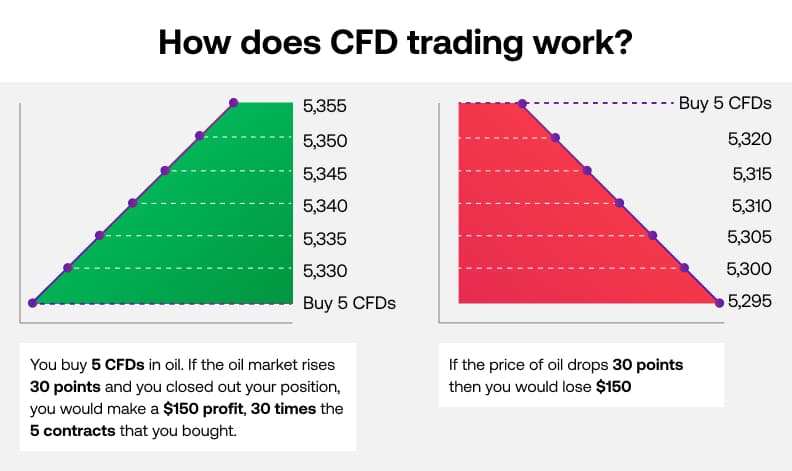

Cuando un comprador y un vendedor tienen un contrato por diferencias (CFD), el comprador debe pagar al vendedor la diferencia entre el valor actual y el valor del activo en el momento del contrato.

Sin poseer los activos subyacentes, los inversores y traders pueden beneficiarse de los movimientos de precios mediante los CFD. No se tiene en cuenta el valor subyacente del activo al calcular el valor de un CFD; solo se considera el cambio de precio entre la entrada y la salida.

En este proceso no participa ninguna bolsa de valores, mercado de divisas, mercado de materias primas o mercado de futuros. Los clientes y los corredores celebran un contrato directamente entre ellos. Durante la última década, el comercio de CFD ha ganado enorme popularidad debido a varias ventajas importantes.

Aspectos destacados

- Un inversor y un corredor de CFD celebran un acuerdo para intercambiar la diferencia entre el valor de apertura y cierre de un producto financiero.

- El inversor en un CFD no posee realmente el activo subyacente, sino que recibe ingresos cuando cambia el precio del activo.

- Los CFD tienen varias ventajas, incluida la capacidad de ir largo o corto en el activo subyacente a un costo menor que comprarlo directamente.

- Cuando un inversor ingresa a un CFD, su posición inicial se reduce de inmediato por el spread, lo que reduce su posición inicial.

- La industria también está sujeta a una regulación débil, escasez de liquidez y la necesidad de mantener un margen suficiente para protegerse contra pérdidas.

Cómo funciona

Los mercados financieros son simulados por contratos de CFD. Con estos contratos, puedes ir largo y corto, apalancado y cubierto, al igual que lo harías con el mercado subyacente.

Seleccionas cuántos contratos comprar o vender en lugar de cuánto de un activo en particular deseas invertir, como 100 acciones de HSBC.

En caso de que el mercado se mueva a tu favor, obtendrás beneficios de tu posición. En caso de que se mueva en tu contra, incurrirás en una pérdida. La ganancia o pérdida que obtuviste al cerrar la posición se realiza cuando vendes los contratos que compraste al principio. El tamaño de tu posición y el movimiento del mercado determinan tu rendimiento en una operación, al igual que en la inversión tradicional. La diferencia entre el precio de 100 CFD de HSBC cuando se compran a 400p y el precio cuando se venden a 450p es (100 x 50p) £50. La pérdida que sufrirías si los vendieras por 350p sería de £50.

Consejos de trading

Necesitarás seguir algunos pasos, pero los hemos delineado para que sea más fácil. Puedes operar con CFDs en línea siguiendo estos pasos.

Crear una cuenta de trading es el primer paso

Elegir un bróker de CFD es el primer paso. Puede ser una cuenta en vivo donde depositas dinero y lo mueves en los mercados financieros, o puede ser una cuenta de demostración donde practicas tus habilidades con monedas virtuales y aprendes el software.

Las plataformas de trading de CFD se pueden descargar aquí

Para operar con CFDs en línea, primero debes elegir la mejor plataforma de trading de CFDs. Los brókers también deben tener esto en cuenta al elegir sus servicios. La plataforma de trading de CFDs que uses no tiene que estar diseñada específicamente para operar con CFDs. Operar con CFDs es posible a través de la plataforma de tu bróker si la ofrecen. En Admirals, se utiliza MetaTrader 4 y MetaTrader 5, dos de las plataformas más populares en el mundo del trading. También se ofrece el Trading Nativo, diseñado específicamente para ser fácil de usar para principiantes.

¡Estás listo para hacer tu primera operación!

Hacer tu primera operación en una cuenta en vivo o de demostración es uno de los pasos más emocionantes para aprender a operar con CFDs. Los pasos son los siguientes:

- Inicia sesión en el Panel de control de Admirals después de abrir una cuenta con Trade.MT4 o Trade.MT5

- Puedes abrir el Trading Nativo haciendo clic en ‘Operar’ después de encontrar los detalles de tu cuenta

Ventajas

Ahora se comprenden mejor los CFDs, pero ¿por qué los traders los utilizan? Operar con CFDs tiene la ventaja de ser fácilmente accesible para los principiantes, a diferencia de muchos otros tipos de trading. Sin embargo, las personas operan con CFDs por diversas razones.

Antes de centrarnos en los riesgos asociados con el trading de CFDs, destacaremos algunos de los beneficios más importantes del trading de CFDs.

Apalancamiento para CFDs

El apalancamiento es una gran ventaja de los CFDs, que te permite asumir posiciones más grandes con depósitos más pequeños.

Tu bróker, tu ubicación y el instrumento que estás operando determinarán cuánto apalancamiento puedes usar con CFDs. La plataforma de trading de CFDs de Admirals, por ejemplo, ofrece un apalancamiento de hasta 1:30 para traders minoristas en el Reino Unido. ¿Cómo nos afecta esto?

Básicamente, puedes acceder a una posición de $30 por cada $1 que tengas en tu cuenta si tienes un ratio de apalancamiento de 1:30. En otras palabras, si quieres abrir una posición de $1,500 y tienes un apalancamiento de 1:30, tendrías que depositar $50 para abrir la posición.

Los mismos beneficios y pérdidas potenciales se pueden obtener con un depósito relativamente pequeño como con un tamaño de posición más grande. Aunque el apalancamiento de CFD puede aumentar tanto las ganancias como las pérdidas, debe usarse con cuidado.

Operaciones a corto y largo plazo

La inversión tradicional tiene la desventaja de generalmente generar ganancias solo cuando los mercados están al alza. Sin embargo, con los CFDs, puedes operar tanto en largo como en corto, lo que te permite aprovechar los precios que suben y bajan simultáneamente.

Mercados ampliamente negociables

Debido a su naturaleza derivada, los CFDs pueden representar una amplia variedad de mercados. Con una sola plataforma de trading de CFDs, los traders pueden acceder a miles de mercados financieros (como Admirals). Estos son solo algunos de los mercados donde se pueden operar con CFDs:

- Divisas

- Capitalización de mercado

- Mercado de materias primas

- ETFs (fondos cotizados en bolsa)

Horarios de apertura y cierre

Un CFD también refleja las horas de trading del activo subyacente, junto con su precio. Independientemente de la hora del día, siempre hay algo para operar durante la semana. Estos son algunos horarios populares de trading de CFDs:

- Acceso diario, semanal, las 24 horas a CFDs de forex

- Cinco días a la semana, las 24 horas del día, CFDs de índices

- CFDs de materias primas las 24/7: cinco días a la semana, las 24 horas del día

- Los CFDs de acciones están disponibles durante las horas de trading de la bolsa de valores relevante

Trading de CFD con gestión de riesgos

Los traders deben gestionar cuidadosamente su riesgo al operar con CFD, ya que estos son apalancados. Las órdenes de stop loss y take profit son dos herramientas clave para controlar el riesgo en cada operación.

La orden de take profit, también conocida como orden límite, cierra automáticamente tu posición cuando alcanzas cierto nivel de beneficio. Al hacerlo, te ayuda a mantener tu plan cuando las posiciones ganadoras pueden tentarte a retenerlas, a pesar del riesgo de reversión.

Las órdenes de stop loss también cierran posiciones automáticamente cuando alcanzan un nivel especificado de pérdida. Se reduce tu riesgo total cuando las utilizas. Las órdenes de stop loss estándar no son 100 por ciento efectivas si tu mercado ‘gaps’ sobre tu stop loss.

Debes actualizar a un stop garantizado si deseas asegurarte de que tu posición se cierre cuando alcances tu nivel de stop.

Cuenta PAMM

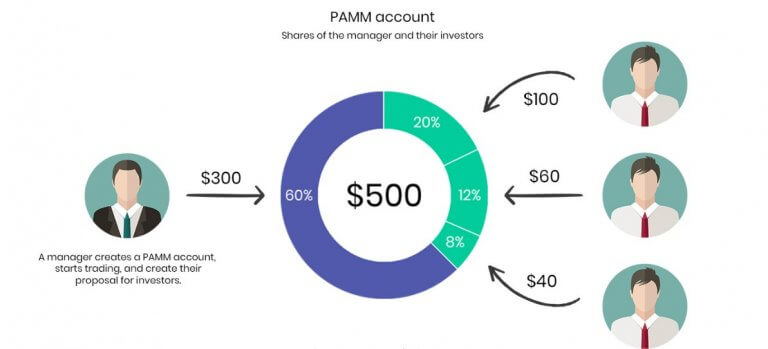

A veces referida como gestión de dinero porcentual, el módulo de gestión de asignación de porcentaje es una aplicación de software utilizada principalmente por corredores de divisas (forex) que permite a los clientes asignar dinero a un trader específico que gestiona su cuenta sobre la base de un poder limitado de representación.

Un trader puede gestionar simultáneamente un número ilimitado de cuentas administradas en una plataforma de trading a través de una solución PAMM. Cada cuenta gestionada en PAMM tiene una proporción diferente basada en el tamaño de su depósito. Los resultados de la actividad del trader (ganancias y pérdidas) se asignan entre las cuentas gestionadas en función de la proporción.

El trading de divisas y otras formas de arbitraje suelen ser rentables dentro de márgenes muy estrechos, lo que permite poner más dinero en juego con el riesgo distribuido entre varios inversores.

¿Cuál es el procedimiento?

Cuentas de inversión que proporcionan acceso a un gestor de dinero profesional o trader sin requerir que los inversores administren activamente sus inversiones.

Al registrarse con un broker de forex, el inversor abre una cuenta PAMM

Una cuenta PAMM se puede abrir a través de un broker de forex en línea, por lo que el primer paso para un inversor es abrir una cuenta.

Los fondos son depositados por el inversor

Las cuentas de trading PAMM son abiertas por inversores que depositan fondos en ellas. Las cuentas PAMM son accesibles para una amplia gama de inversores con bajos depósitos mínimos, que varían según el broker.

Elegir un gestor de cuentas o trader es responsabilidad del inversor

Cuando el inversor deposita sus fondos, puede elegir un trader o un equipo de traders para gestionar sus activos. Un gestor designado para gestionar inversiones se conoce como gestor de cuentas.

Es importante que el inversor considere cuidadosamente el historial de rendimiento, la estrategia de inversión, las tarifas y otros factores al seleccionar un gestor de inversiones para una cuenta PAMM.

Los objetivos de inversión y la tolerancia al riesgo de los inversores deben alinearse con el historial y enfoque de inversión de un trader.

Los traders gestionan las inversiones

Una vez que el inversor ha designado al trader como gestor de inversiones, confían en él para gestionar sus inversiones. El mismo gestor PAMM puede ser designado por varios inversores. Además de gestionar varias cuentas PAMM a la vez, el gestor de inversiones también puede gestionar varias estrategias de inversión al mismo tiempo.

La inversión en el mercado de divisas implica la combinación de fondos de varios inversores para generar beneficios.

El gestor de inversiones cobra tarifas de rendimiento por gestionar la inversión. Esta cantidad se calcula típicamente como un porcentaje del rendimiento potencial de la inversión.

Hay una distribución de beneficios y pérdidas

Las cuentas PAMM se dividen proporcionalmente entre los inversores según sus inversiones.

Un gestor de inversiones recibe una tarifa de rendimiento como gestor de cuentas. Además, la parte de los beneficios del trader aumenta proporcionalmente.

Es la misma distribución de pérdidas entre los inversores si las inversiones generan pérdidas. Las pérdidas no activan tarifas de rendimiento.

Dependiendo de la estrategia general de trading, los beneficios o pérdidas se distribuyen al final del periodo de trading, que puede durar días, semanas o incluso meses.

Luego, el gestor de inversiones inicia una nueva serie de operaciones de forex. Así es como funciona PAMM.

Ventajas

Al combinar fondos en una Cuenta PAMM, el gestor de cuentas puede operar con un volumen más grande y, por lo tanto, potencialmente obtener un rendimiento más alto. La calificación de una Cuenta PAMM refleja los resultados positivos del trading del gestor, lo que a su vez actúa como publicidad para la cuenta. Los inversores depositan fondos en la cuenta del gestor, y los resultados positivos del trading del gestor contribuyen a la calificación de la Cuenta PAMM.

A medida que el gestor opera, se generan beneficios que atraen inversiones adicionales, lo que permite al gestor operar con más fondos en nombre de los inversores.

Los traders (o gestores de dinero) y los inversores son parte de la estructura de la Cuenta PAMM. Al invertir en Cuentas PAMM, los inversores sin tiempo o habilidades para operar por sí mismos pueden obtener ganancias del trading sin operar por sí mismos.

Una cuenta PAMM, entonces, es una cuenta de gestión en la que se confían fondos al gestor. Además de gestionar su propio capital, los gestores manejan el dinero de otros, lo que es un proceso muy experimentado y profesional.

En la Propuesta del Gestor, se establece el acuerdo entre el gestor y los inversores. Este acuerdo es la base para el consentimiento de los inversores de asumir un riesgo al poner sus fondos a disposición de los gestores seleccionados. También especifica la tarifa que se cobrará por los servicios que proporciona el gestor. Puede haber dinero o un porcentaje involucrado.

Abrir una cuenta es el primer paso en el proceso, y la inversión inicial es el capital del gestor: una cantidad no retirable que asegura el interés del gestor. Este capital no se permite retirar ya que garantiza a los inversores potenciales que la cuenta se gestionará de manera responsable. Se anuncia que la actividad de la cuenta está siendo monitoreada y que se ofrecen ciertas condiciones.

También se indican los beneficios. Debido a que no participan en ninguna actividad de trading, los brokers publicitan la cuenta en las clasificaciones de sus sitios web sin asumir responsabilidad por pérdidas o ganancias.

El gestor y los inversores dividen los beneficios al final de cada periodo de trading. Además de distribuir fondos, el broker puede actuar como regulador en casos en que los gestores se comportan mal.

La Cuenta PAMM ofrece muchos beneficios tanto a inversores como a gestores. En la propuesta del gestor, puedes establecer el porcentaje de las ganancias del inversor que recibirás si tienes éxito en el trading y actúas como gestor. Los gestores determinan las condiciones, el grado de control sobre los términos de la operación, el periodo de operación y el método de distribución de beneficios. Estas son las condiciones que deben cumplir los inversores.

También hay ventajas para los inversores. En primer lugar, los gestores efectivos tienen un alto nivel de profesionalismo en el trading. Una Cuenta PAMM también se puede retirar en cualquier momento si los resultados y el estilo de trading del gestor no son satisfactorios para los inversores.

Diversificar las inversiones en varias cuentas puede reducir el riesgo para el inversor.

Desventajas

- Cada cuenta PAMM está sujeta a las condiciones establecidas por su gestor. Además de limitar la cantidad y el número de participantes, también puede limitar la cantidad disponible para la entrada.

- Una cuenta PAMM requiere software adicional y un sistema sofisticado de gestión de riesgos. Esto complica el trabajo de los brokers, pero a los inversores y gestores no les importa.

Resumen

Hay un número creciente de cuentas PAMM legítimas en la industria del trading en línea. Invertir en una cuenta de Forex PAMM implica proporcionar fondos a un gestor de cuentas o trader que luego utiliza estos fondos para operar en los mercados financieros. Ambas partes reciben un porcentaje de las ganancias obtenidas a través de la cuenta.

Dado que el trader vincula su propio capital con el dinero del cliente, proporciona una considerable garantía a los inversores de que sus fondos están seguros.

Esto hace que sea poco probable que el trader invierta de manera imprudente.

Todavía es importante elegir un broker regulado por una autoridad de buena reputación como CySec o FCA para que tus fondos estén protegidos. Los brokers de PAMM legítimos están obligados a cumplir con los estándares y regulaciones establecidos por estas instituciones.

Brokers de Forex con Cuentas PAMM en 2023

Puede ser desafiante para los recién llegados al mercado elegir qué cuenta PAMM de forex seleccionar. Hemos compilado una lista de los mejores brokers de forex que ofrecen este servicio de inversión a un bajo costo y con un alto nivel de seguridad.

- AvaTrade: Mejor Broker de Forex en General para Cuentas PAMM

- Pepperstone: Uno de los Mejores Brokers PAMM para Traders Experimentados

- Capital.com: Broker de Forex Popular que Ofrece Trading Automatizado a través de MT4

- OANDA: Mejor Cuenta PAMM con Estricta Regulación

- BDSwiss: Alternativa Principal a Cuentas PAMM con 17,000 Traders Asociados

- BlackBull Markets: Ampliamente Utilizado Broker de Divisas con Cuenta ECN

- FxPro: Respetado Broker de Forex que Ofrece Cuenta MAM para Profesionales

- FP Markets: Cuentas Dedicadas PAMM/MAM con Trading ECN

- RoboForex: Cuenta PAMM Popular con Baja Inversión Mínima

Firma Propietaria

Un trader individual, o trader minorista, puede obtener capital y recursos de una firma propietaria minorista, también llamada firma propietaria minorista. Las firmas propietarias minoristas ofrecen capital de trading propio y otros servicios de apoyo a los traders minoristas en lugar de las firmas propietarias comerciales tradicionales que atienden a traders profesionales e institucionales.

Una firma propietaria minorista típicamente asigna una parte de su capital a traders individuales como parte de su modelo de negocio. Estos traders, también conocidos como prop traders, operan en los mercados de acciones, opciones, futuros y divisas.

Las firmas propietarias minoristas tienen las siguientes características clave:

- La asignación de capital es una parte importante del negocio de firmas propietarias minoristas, ya que permite a los traders ejecutar operaciones y potencialmente obtener beneficios de los mercados financieros utilizando el capital de trading de la firma. Los traders que han sido asignados con capital pueden operar con una base de capital más grande de lo que habían invertido originalmente.

- Reducción del riesgo de trading: Los brokers minoristas a menudo absorben una cantidad sustancial de riesgo de trading, protegiendo a los traders de pérdidas sustanciales. Como resultado de este acuerdo de reparto de riesgos, los traders no se ven sobrecargados con riesgo financiero y pueden concentrarse en sus estrategias de trading.

- El negocio de firmas propietarias minoristas ofrece a los traders una variedad de servicios de apoyo y recursos, como plataformas de trading, datos de mercado, herramientas de investigación, materiales educativos y programas de mentoría. Además de mejorar las habilidades y conocimientos de los traders, estos recursos también les ayudarán a mejorar su rendimiento general en el mercado de trading.

- Estructura de comisión o reparto de beneficios: Las firmas propietarias minoristas a menudo adoptan estructuras de comisión o reparto de beneficios a cambio de capital y recursos. Las firmas propietarias son compensadas por proporcionar capital y apoyo al recibir una parte de las ganancias de los traders.

Una institución que opera como trader propietario invierte para obtener ganancias directas del mercado en lugar de ganar comisiones en nombre de los clientes.

Una institución financiera participa en el trading propietario si elige obtener ganancias de la actividad del mercado en lugar de las comisiones de margen delgadas generadas por la actividad de trading de clientes. Hay muchos tipos de trading propietario, incluyendo acciones, bonos, materias primas, divisas y otros instrumentos.

Se espera que el uso de trading propietario por parte de firmas financieras o bancos comerciales les permita obtener un rendimiento mayor que la inversión en índices, la apreciación del rendimiento de los bonos y otras inversiones.

Aspectos Destacados

- En lugar de utilizar fondos de clientes, las instituciones financieras realizan trading propietario con su propio capital.

- Además de operar arbitraje de índices, trading macro global, arbitraje estadístico, arbitraje de fusiones, análisis fundamental, arbitraje de volatilidad y análisis técnico, los traders propietarios también pueden ejecutar una variedad de estrategias de mercado.

- Para ocultar actividades que promueven el interés propio corporativo, las grandes instituciones financieras ocultan intencionalmente detalles sobre operaciones de trading propietario vs. no propietario.

¿Cómo Funciona?

- El trabajo de una firma propietaria se puede resumir de varias maneras. A continuación, se presenta una descripción general del proceso:

- Las firmas propietarias ofrecen un programa de evaluación a los traders que desean recibir fondos de ellas. El estándar de la industria es de 30 o 60 días. Durante este período, los traders deben operar en una cuenta simulada de acuerdo con las regulaciones y pautas de gestión de riesgos.

- Operar para firmas propietarias requiere que los traders cumplan con ciertos requisitos, como alcanzar objetivos de beneficios, limitar las reducciones y seguir pautas de gestión de riesgos.

- Los traders que tienen éxito en el proceso de evaluación recibirán una cuenta financiada por la firma propietaria. Dependiendo del programa elegido, los traders pueden retener una parte de sus ganancias en su cuenta, y el tamaño de su cuenta variará.

- Regulación de traders: Las firmas propietarias imponen estrictas regulaciones de trading y estándares de gestión de riesgos a los traders que reciben sus fondos. Como resultado de estas regulaciones, tanto la empresa como el trader están protegidos del riesgo.

- Las firmas propietarias cobran una tarifa única por el programa de evaluación según el tamaño de la cuenta que busca el trader. La plataforma, feeds de datos y otros servicios también se pagan mediante una tarifa mensual de suscripción.

¿Cómo Empezar?

Comparar plataformas es una buena idea, así que haz tu investigación

Para encontrar la firma propietaria que mejor se adapte a tus necesidades, debes hacer tu tarea y comparar diferentes firmas antes de siquiera considerar unirte a una. Se deben tener en cuenta varios factores, incluidas las plataformas de trading, los requisitos mínimos de capital, las tarifas y el servicio al cliente.

Consulta a una firma para una consulta gratuita

Es importante obtener una visión más detallada de los productos y servicios de una firma propietaria antes de registrarte. Te permitirá conocer al equipo detrás de la plataforma y confirmar que es una buena opción para tus necesidades.

Haz las siguientes preguntas a una firma propietaria durante tu reunión inicial:

- ¿Pueden proporcionarte lo que necesitas?

- ¿Puedes hablarme sobre la formación o mentoría que proporcionan?

- ¿Puedes acceder a las últimas tecnologías y herramientas de análisis?

- ¿Proporcionan software de trading?

Haciendo las preguntas correctas, puedes tomar una decisión informada sobre a qué firma propietaria unirte.

La mentoría y la formación están disponibles

Los traders que son nuevos en el trading pueden beneficiarse enormemente de la formación de traders experimentados. Como trader propietario, podrás aprender los entresijos y obtener valiosas ideas aprovechando la mentoría y la formación proporcionadas por una firma propietaria.

Identifica tu área de especialización

¿Te consideras un trader de Forex? ¿Un experto en criptografía? ¿Te resulta más atractivo el trading de materias primas? El éxito como trader propietario depende de conocer tu especialidad. Con el tiempo, te volverás más competente en operar esa clase de activo al especializarte en ella.

Tu estrategia de trading debe estar planeada

Desarrollar una estrategia de trading antes de operar con una firma propietaria es esencial. Entre las cosas que deben tenerse en cuenta se encuentran los parámetros de gestión de riesgos, como stop-losses y take-profit, así como las estrategias de entrada y salida. Planificar con antelación tus operaciones y maximizar la rentabilidad con el tiempo es más fácil.

Además de mantener la disciplina cuando las cosas no van bien, planificar tus estrategias de trading con anticipación puede ayudarte a evitar fenómenos emocionales de trading como operar por miedo a perder (FOMO, por sus siglas en inglés).

¡Comencemos!

La parte más difícil del trading es comenzar una vez que te has registrado con una firma propietaria y has recibido la formación necesaria. No te apresures y sigue dando pequeños pasos. Tu beneficio aumentará constantemente mientras tu riesgo se minimiza como resultado.

Aspectos a Considerar

El trading propietario tiene la ventaja de generar grandes beneficios. A diferencia de los brokers que obtienen comisiones y otros tipos de recompensas, los traders propietarios obtienen el 100% de los ingresos de la firma. También se amplían las oportunidades de inversión disponibles para los traders propietarios.

Las Empresas Pueden Beneficiarse de Estas Características

El monto máximo de ingresos se pone a disposición de bancos e instituciones financieras. Para aumentar aún más los beneficios, es posible que ni siquiera contraten traders.

El trading propietario también ofrece la flexibilidad de utilizar activos de diferentes maneras. Como resultado, los bancos pueden comenzar comprando valores con fines especulativos y luego venderlos a sus clientes, acumulando valores para su venta futura. Para facilitar la venta en corto de activos, los activos se pueden proporcionar como préstamos.

El resultado es que las empresas tienen el potencial de convertirse en fuerzas importantes en el mercado, especialmente cuando se trata de activos específicos o activos altamente especializados. Algunos de esos valores pueden ser liquidados por la empresa utilizando su capacidad.

Las Ventajas del Trading Propietario

Un trader propietario tiene acceso a tecnología avanzada y a un capital ampliado en comparación con otros traders. A través de ella, se pueden ejecutar miles de operaciones simultáneamente utilizando cualquier estrategia, incluidos enfoques automatizados.

Los traders propietarios pueden hacer que el trading de alta frecuencia sea más eficiente utilizando plataformas de trading sofisticadas en una variedad de mercados financieros. Las estrategias desarrolladas por traders propietarios se pueden probar, ejecutar y mejorar con todas las herramientas necesarias.

Interacciones con Conflictos de Intereses

Los intereses de un banco pueden entrar en conflicto con los de sus clientes de varias maneras debido al trading propietario.

Debido a la importancia de los bancos de inversión en fusiones y adquisiciones, los traders tienen el potencial de utilizar información privilegiada para arbitraje de fusiones (aunque está prohibido). Se requieren “muros chinos” entre las divisiones de trading y banca de inversión en los bancos de inversión; sin embargo, han sido objeto de escrutinio recientemente, especialmente a raíz del escándalo de Enron. En 2007, la Comisión de Valores e Inversiones de Australia presentó cargos contra Citigroup alegando un conflicto de intereses.

El front running potencial también puede causar conflictos de intereses, lo que puede resultar en costos de trading significativamente más altos para los clientes del lado de la compra. La práctica de front running en sí misma es ilegal, pero los brokers que operan escritorios de trading propietarios pueden obtener una ventaja sobre sus clientes en ciertas circunstancias.

Aspectos de Riesgo

El riesgo de operar con una firma propietaria generalmente es mucho mayor que el de operar con un broker tradicional. La razón es que las firmas propietarias generalmente no están protegidas por las mismas regulaciones que los brokers tradicionales. Las firmas propietarias a menudo requieren que sus traders depositen cantidades significativas como garantía, que se pueden perder en caso de fallo.

Finalmente, muchas firmas propietarias requieren que sus traders renuncien a su derecho de demandar si no están satisfechos con la forma en que se manejan sus cuentas. Debido a todos estos factores, los traders con firmas propietarias están expuestos a más riesgos que los traders con brokers tradicionales.

Entender los riesgos asociados con las firmas propietarias es esencial si planeas operar con ellas. Asegúrate de saber qué se espera de ti como cliente y no dudes en hacer preguntas si no entiendes algo.

Si estás buscando comenzar a hacer trading de Forex o expandir tus actividades de trading de Forex y obtener una licencia de Forex, nuestro equipo en Regulated United Europe estará encantado de ayudarte a registrar una empresa de Forex y solicitar una <a

La parte más difícil del trading es comenzar una vez que te has registrado con una firma de trading propietario y has recibido la capacitación necesaria. No te apresures y sigue dando pequeños pasos. Tu beneficio aumentará constantemente mientras se minimiza tu riesgo como resultado.

Aspectos a considerar

El trading propietario tiene la ventaja de generar enormes beneficios. A diferencia de los brokers que ganan comisiones y otros tipos de recompensas, los traders propietarios ganan el 100% de los ingresos de la firma. También se expanden las oportunidades de inversión disponibles para los traders propietarios.

Las empresas pueden beneficiarse de estas características

La cantidad máxima de ingresos está disponible para bancos e instituciones financieras. Para aumentar aún más las ganancias, es posible que ni siquiera contraten traders. El trading propietario también ofrece la flexibilidad de utilizar activos de diferentes maneras. Como resultado, los bancos pueden comenzar a comprar valores con fines especulativos y luego venderlos a sus clientes, acumulando valores para la venta futura. Para facilitar la venta corta de activos, los activos se pueden proporcionar como préstamos.

El resultado es que las empresas tienen el potencial de convertirse en importantes fuerzas de mercado, especialmente cuando se trata de activos específicos o activos altamente especializados. Algunos de esos valores pueden ser liquidados por la empresa utilizando su capacidad.

Los pros del trading

Un trader propietario tiene acceso a tecnología avanzada y capital ampliado en comparación con otros traders. A través de ello, se pueden ejecutar miles de operaciones simultáneamente utilizando cualquier estrategia, incluidos enfoques automatizados. Los traders propietarios pueden hacer que el trading de alta frecuencia sea más eficiente mediante el uso de plataformas de trading sofisticadas en una variedad de mercados financieros. Las estrategias desarrolladas por los traders propietarios pueden ser probadas, ejecutadas y mejoradas con todas las herramientas necesarias.

Interacciones con intereses conflictivos

Los intereses de un banco pueden entrar en conflicto con los de sus clientes de diversas maneras debido al trading propietario. Debido a la importancia de los bancos de inversión en fusiones y adquisiciones, los traders tienen el potencial de utilizar información privilegiada para arbitraje de fusiones (aunque está prohibido). Se requieren barreras chinas entre las divisiones de trading y banca de inversión en los bancos de inversión; sin embargo, han sido objeto de escrutinio recientemente, especialmente a raíz del escándalo de Enron. En 2007, la Comisión de Valores e Inversiones de Australia presentó cargos contra Citigroup alegando un conflicto de intereses. El front running potencial también puede causar conflictos de interés, lo que puede resultar en costos de trading significativamente más altos para los clientes del lado de compra. La práctica de front running en sí es ilegal, pero los brokers que operan escritorios de trading propietarios pueden obtener una ventaja sobre sus clientes en ciertas circunstancias.

Aspectos de riesgo

El riesgo de hacer trading con una firma propietaria generalmente es mucho mayor que el de hacer trading con un broker tradicional. La razón es que las firmas propietarias generalmente no están protegidas por las mismas regulaciones que los brokers tradicionales. A menudo, las firmas propietarias requieren que sus traders depositen cantidades significativas como garantía, que pueden perder si fallan. Finalmente, muchas firmas propietarias requieren que sus traders renuncien a su derecho a demandar si no están satisfechos con el manejo de sus cuentas. Los traders con firmas propietarias están expuestos a más riesgos que los traders con brokers tradicionales debido a todos estos factores.

Comprender los riesgos asociados con las firmas propietarias es esencial si planeas hacer trading con ellas. Asegúrate de saber qué se espera de ti como cliente y no dudes en hacer preguntas si no entiendes algo.

Si estás buscando comenzar a hacer trading de Forex o expandir tus actividades de trading de Forex y obtener una licencia de Forex, nuestro equipo en Regulated United Europe estará encantado de ayudarte a registrar una empresa de Forex y solicitar una licencia de Forex. También podemos guiarte con confianza a través del proceso de encontrar una licencia de Forex viable para vender y adquirir una solución llave en mano en poco tiempo.

Related pages:

Equipo de atención al cliente de RUE

Milana

“Hola, si está buscando comenzar su proyecto o aún tiene algunas inquietudes, definitivamente puede comunicarse conmigo para obtener asistencia integral. Contáctame y comencemos tu aventura empresarial.”

Sheyla

“Hola, soy Sheyla, lista para ayudarte con tus negocios en Europa y más allá. Ya sea en mercados internacionales o explorando oportunidades en el extranjero, ofrezco orientación y apoyo. ¡No dude en ponerse en contacto conmigo!”

Diana

“Hola, mi nombre es Diana y me especializo en ayudar a los clientes en muchas preguntas. Contácteme y podré brindarle un apoyo eficiente en su solicitud.”

Polina

“Hola, mi nombre es Polina. Estaré encantada de brindarle la información necesaria para lanzar su proyecto en la jurisdicción elegida. ¡Contácteme para obtener más información!”

CONTACTAR CON NOSOTROS

Por el momento, los principales servicios de nuestra empresa son las soluciones legales y de cumplimiento para proyectos FinTech. Nuestras oficinas se encuentran en Vilna, Praga y Varsovia. El equipo jurídico puede ayudarle con el análisis legal, la estructuración de proyectos y la normativa legal.

Company in Czech Republic s.r.o.

Número de registro: 08620563

Año: 21.10.2019

Teléfono: +420 775 524 175

Correo electrónico: [email protected]

Dirección: Na Perštýně 342/1, Staré Město, 110 00 Praga

Company in Lithuania UAB

Número de registro: 304377400

Año: 30.08.2016

Teléfono: +370 6949 5456

Correo electrónico: [email protected]

Dirección: Lvovo g. 25 – 702, 7ª planta, Vilna, 09320, Lituania

Company in Poland

Sp. z o.o

Número de registro: 38421992700000

Año: 28.08.2019

Correo electrónico: [email protected]

Dirección: Twarda 18, 15ª planta, Varsovia, 00-824, Polonia

Regulated United

Europe OÜ

Número de registro: 14153440

Fecha: 16.11.2016

Teléfono: +372 56 966 260

Correo electrónico: [email protected]

Dirección: Laeva 2, Tallinn, 10111, Estonia