Bulgarien

Bulgarien

Körperschaftsteuer : Mit 10 % einer der niedrigsten Körperschaftsteuersätze in der EU.

Einkommensteuer : Fester Satz von 10 %.

Irland

Irland

Körperschaftssteuer : Bekannt für seinen niedrigen Körperschaftssteuersatz, der für Handelsgewinne von Unternehmen 12,5 % beträgt.

Attraktivität für internationale Unternehmen : Viele internationale Unternehmen wählen Irland aufgrund der Steueranreize als Standort ihrer europäischen Firmenzentrale.

Zypern

Zypern

Körperschaftsteuer : Satz 12,5 %.

Steueranreize für ausländische Investoren: Es gibt spezielle Angebote, darunter Anreize für Gebietsfremde und Investoren.

Estland

Estland

Einzigartiges Steuersystem : Körperschaftssteuer wird nur dann fällig, wenn Gewinne ausgeschüttet werden. Dies kann für Unternehmen, die ihre Gewinne reinvestieren, von Vorteil sein.

Einkommensteuer : Fester Satz von 20 %.

WAS IST BEI EINER FIRMENGRÜNDUNG IN EUROPA ZU BEACHTEN?

- Gesamtsteuerbelastung : Dabei müssen nicht nur die Unternehmenssteuern, sondern auch andere Steuern und Abgaben wie Mehrwertsteuer, Lohnsteuer und Sozialbeiträge berücksichtigt werden.

- Doppelbesteuerung : Prüfen Sie die Doppelbesteuerungsabkommen zwischen Ihrem Land und dem Land, in dem Sie investieren und ein Unternehmen gründen möchten.

- Ruf des Landes : Einige Niedrigsteuerländer werden möglicherweise als „Steueroasen“ wahrgenommen, was sich auf den Ruf des Landes und das nachfolgende Geschäftsverhalten auswirken kann.

Bevor Sie eine Entscheidung über die Registrierung eines Unternehmens oder eine Investition in einem bestimmten Rechtsraum treffen, ist es wichtig, eine gründliche Analyse durchzuführen und, falls erforderlich, professionelle Steuer- und Rechtsberater zu konsultieren.

NIEDRIGSTE KÖRPERSCHAFTSSTEUER IN EUROPA

Einige europäische Länder bieten besonders niedrige Körperschaftssteuersätze und ziehen damit internationale Unternehmer und Investitionen an. Hier sind einige der Länder mit den niedrigsten Körperschaftssteuersätzen in Europa:

Irland

Irland

Körperschaftsteuer : Der Körperschaftsteuersatz beträgt 12,5 % für Handelseinkommen und ist damit einer der niedrigsten in Westeuropa. Irland ist aufgrund seiner Steuerpolitik als Standort der europäischen Zentrale vieler internationaler Unternehmen bekannt.

Zypern

Zypern

Körperschaftssteuer : 12,5 %. Zypern bietet auch eine Reihe von Steuererleichterungen für ausländische Investoren und Gebietsfremde, was es zu einer beliebten Wahl für internationale Unternehmen macht.

Bulgarien

Bulgarien

Körperschaftsteuer : Der Körperschaftsteuersatz in Bulgarien beträgt 10 %, womit das Land zu den Ländern mit der niedrigsten Körperschaftsteuer in der EU gehört.

Estland

Estland

Körperschaftsteuer : Der Steuersatz beträgt 20 %, allerdings fällt nur auf Gewinnausschüttungen eine Steuer an. Eine Kapitalertragsteuer fällt nicht an.

EUROPÄISCHE LÄNDER MIT DEM HÖCHSTEN ANTEIL AUSLÄNDISCHER FIRMENEIGENTÜMER

Statistiken über ausländische Firmeneigentümer in europäischen Ländern können sich im Laufe der Zeit ändern und werden von einer Reihe von Faktoren beeinflusst, darunter Wirtschaftspolitik, Investitionsklima und globale Trends. Historischen Daten und Wirtschaftsberichten zufolge haben einige europäische Länder jedoch traditionell einen hohen Anteil ausländischer Firmeneigentümer angezogen. Hier einige Beispiele:

Luxemburg

Luxemburg

Attraktivität für Ausländer: Luxemburg ist als bedeutender Finanzplatz mit günstiger Steuerpolitik und internationaler Ausrichtung bekannt. Ein großer Prozentsatz der Unternehmen hier befindet sich im Besitz ausländischer Investoren.

Niederlande

Niederlande

Ausländische Investitionen: Aufgrund ihrer stabilen Wirtschaftslage, ihrer strategischen Lage und ihres günstigen Investitionsklimas ziehen die Niederlande traditionell eine beträchtliche Menge ausländischer Investitionen an.

Schweiz

Schweiz

Internationale Unternehmen: Die Schweiz zieht aufgrund ihrer politischen Stabilität, der hohen Vertraulichkeit und des günstigen Steuerumfelds viele ausländische Unternehmen an.

Vereinigtes Königreich

Vereinigtes Königreich

Ausländisches Kapital: Großbritannien und insbesondere London sind ein wichtiges Finanzzentrum und ziehen traditionell eine beträchtliche Menge ausländischer Unternehmensinvestitionen an.

Irland

Irland

Internationale Hauptsitze : Irland ist aufgrund seiner niedrigen Körperschaftssteuer und anderer Investitionsanreize ein beliebter Standort für internationale Hauptsitze und ausländische Unternehmen.

Estland

Estland

Der höchste Anteil ausländischer Unternehmenseigentümer : Dank des e-Residency-Programms werden mehr als 15 % der estnischen Unternehmen von Ausländern gegründet, und die estnische Staatskasse hat im vergangenen Jahr von ihren Eigentümern über 200 Millionen Euro an Steuern eingenommen.

WAS FÜR PERSONEN MIT NON-DOM-STATUS ZU BEACHTEN IST

- Änderungen in Politik und Gesetzgebung: Der Prozentsatz ausländischer Firmeneigentümer kann sich als Reaktion auf politische und wirtschaftliche Veränderungen ändern, darunter der Brexit, Änderungen der Steuergesetzgebung und internationale Abkommen.

- Marktdynamik: Globale Wirtschaftstrends wie Handelskriege, Pandemien und Finanzkrisen können sich auch auf die Attraktivität von Ländern für ausländische Investitionen auswirken.

- Daten und Statistiken: Für aktuelle Informationen und ein tieferes Verständnis sollte man sich jüngste Wirtschaftsberichte, Statistiken und Analysen anschauen.

LÄNDER MIT DEN NIEDRIGSTEN KÖRPERSCHAFTSSTEUERN IN EUROPA

Steuern werden in Europa von allen natürlichen und juristischen Personen gezahlt, die in einem der Länder auf ihrem Territorium Geld verdienen. Ausländer mit steuerlichem Wohnsitzstatus sind verpflichtet, Steuern auf alle Einkünfte zu zahlen, die sie sowohl innerhalb als auch außerhalb des EU-Staates erhalten – diese werden Einwanderern zugewiesen, die sich im Laufe des Jahres mindestens 183 Tage in der Jurisdiktion aufgehalten haben und andere obligatorische Bedingungen erfüllen. Die Besonderheit der EU-Gesetzgebung besteht darin, dass jeder Staat das Recht hat, die Höhe der Steuersätze nach eigenem Ermessen festzulegen. Bürger europäischer Länder können von einem Doppelbesteuerungsabkommen profitieren, wenn die Jurisdiktionen ihrer Staatsangehörigkeit und ihres Wohnsitzes ein solches Abkommen abgeschlossen haben.

Die EU als Organisation verfügt über kein einheitliches Gesetz, das die Zahlung von Gebühren regelt, sondern dieser Bereich wird durch separate, eng fokussierte Richtlinien und Übereinkommen geregelt. Dieser Artikel beschreibt die Steuerarten in den EU-Staaten, die Unterschiede zwischen den Gebühren für natürliche und juristische Personen sowie die Anforderungen für Antragsteller, die im Jahr 2023 den Status einer Steueransässigkeit in Europa erhalten möchten.

STEUERARTEN IN EUROPÄISCHEN LÄNDERN

Steuern in Europa werden von der Regierung eines jeden Rechtsgebiets eigenständig festgelegt und daher von Staat zu Staat verschieden. Die EU-Gesetzgebung legt für einige Arten von Abgaben harmonisierte Mindestsätze fest, wie z. B. die Verbrauchsteuern. Steuern werden je nach Status des Antragstellers und Herkunft seines Einkommens gezahlt. Beiträge leisten Unternehmen direkt an die Regulierungsbehörde des Staates, in dem sie ansässig sind. Einzelpersonen können Zahlungen persönlich leisten, aber im Falle eines Arbeitsverhältnisses übernimmt dies normalerweise der Arbeitgeber. Es kann ein stabiler oder progressiver Steuersatz verwendet werden. Arten von Steuern in der EU und anderen europäischen Ländern, die sowohl von Bürgern als auch von Ausländern gezahlt werden:

| Steuerart | Details |

|---|---|

| Einkommensteuer für Privatpersonen | Das Land, in dem der Antragsteller Einkommen erzielt oder steuerlich ansässig ist, kann Einkommensteuer erheben. Die Steuer wird auf Löhne, Renten, Zulagen, Gewinne aus Immobilien und Kapitalerträge erhoben. Wenn ein Ausländer in einem EU-Staat arbeitet und dort ein Gehalt bezieht, aber nicht den Status eines Steueransässigen hat, wird die Steuer berechnet, muss aber nicht für im Ausland erzieltes Einkommen zahlen. Wenn eine solche Person in einem der EU-Staaten steuerlich ansässig wird, muss sie Steuern auf im anderen Staat erzielte Gewinne zahlen. |

| Unternehmenssteuern | Unternehmen müssen in dem Staat, in dem sie registriert sind und tätig sind, eine Steuer entrichten. Die Steuervorschriften in europäischen Ländern werden von den nationalen Regierungen festgelegt und sind in jedem Land unterschiedlich. Ein in einem Staat ansässiges Unternehmen ist verpflichtet, eine Steuer auf Einkünfte zu entrichten, die es in seinem Hoheitsgebiet und im Ausland erzielt. Ein ausländisches Unternehmen nimmt nur Abzüge für Aktivitäten innerhalb des Landes vor. |

| Mehrwertsteuer | Gemäß der europäischen Gesetzgebung müssen alle Mitgliedsstaaten des Commonwealth eine Mehrwertsteuer mit einem Mindestsatz von 15 Prozent und einem ermäßigten Satz von 5 Prozent festlegen. Der endgültige Steuerbetrag wird von der Regierung des jeweiligen Staates festgelegt. Die Mehrwertsteuer ist immer im Warenpreis enthalten und Verkäufer sind verpflichtet, sie auf dem Steuerscheck auszuweisen. Mehrwertsteuer wird bei jeder Verkaufstransaktion eingenommen und in den Staatshaushalt eingezahlt, aber Unternehmer haben das Recht, von der Speise die vorher eingezahlten Steuern abzuziehen. |

| Harmonisierte Verbrauchsteuern | Dabei handelt es sich um indirekte Abgaben, die tatsächlich vom Endverbraucher der Waren bezahlt werden und dem Haushalt des Staates zugute kommen, in dem die Transaktion stattfindet. Nach den Steuervorschriften der EU werden Verbrauchsteuern auf den Verkauf von Alkohol, Tabak und Strom erhoben. Der Commonwealth legt einen Mindestsatz für solche Abgaben fest, aber jeder Staat hat das Recht, ihn zu erhöhen. |

| Sozialabgaben | Dies ist die obligatorische oder freiwillige Steuer, die von Arbeitnehmern, Arbeitgebern und Selbstständigen an das Staatsbudget gezahlt wird, um zukünftige Leistungen wie Krankengeld, Renten und andere Entschädigungen zu erhalten. Es gibt keinen einheitlichen Betrag für Sozialabgaben, der von den Anwohnern innerhalb Europas gezahlt werden muss, aber zu einem bestimmten Zeitpunkt kann eine Person ihre Sozialabgaben nur an ein Land zahlen – häufig an das Land, in dem sie arbeitet. Ein Bürger eines EU-Rechtsraums hat Anspruch auf die Weiterzahlung von Arbeitslosengeld oder anderen Leistungen, auch wenn er in einen anderen Commonwealth-Staat zieht. |

In einigen Ländern zahlen die Einwohner zusätzliche Gebühren – zum Beispiel Umwelt- oder Transportsteuer, die jährlich vom Besitzer eines Kraftfahrzeugs bezahlt wird. Bürger von Ländern wie Österreich, Deutschland und Finnland müssen Kirchensteuer zahlen, wenn sie Gemeindemitglieder einer Kirche sind – das Geld geht zunächst an die Steuerbehörde und wird dann an eine bestimmte Diözese weitergeleitet.

BESTEUERUNG NATÜRLICHER PERSONEN

Im Allgemeinen wird eine Person, die im letzten Jahr mindestens 6 Monate in der Jurisdiktion gelebt hat, zum Steueransässigen. Manchmal wird dieser Status jedoch auch aufgrund der ständigen Adresse des Antragstellers in der Jurisdiktion oder des Ortes des Mittelpunkts seiner/ihrer Lebensinteressen verliehen. Aufgrund des einfachen Verfahrens zur Erlangung des Status eines Steueransässigen müssen Antragsteller in einigen Fällen gleichzeitig Steuern an den Haushalt zweier Länder zahlen, weshalb die EU-Staaten Verträge zur Vermeidung der Doppelbesteuerung unterzeichnet haben. Darüber hinaus kann ein Mitglied der Europäischen Union solche Abkommen mit Nicht-EU-Jurisdiktionen haben.

AUF WELCHES EINKOMMEN EINZELPERSONEN STEUERN ZAHLEN

Die EU-Gesetzgebung sieht vor, dass Locals und Ausländer nur auf das steuerpflichtige Einkommen eine Abgabe entrichten. Steuerpflichtige in Europa zahlen Steuern für folgende Einkommensarten:

- Gehalt: An den Löhne wird eine Einkommensteuer erhoben und ist in vielen Ländern progressiv. Der niedrigste Steuersatz von Löhnen in der EU wird in Bulgarien und Rumänien festgelegt: 10%. Die höchsten Steuern in Europa zahlen die Einwohner Finnlands – dort kann er bis zu 56,5% des Gewinns betragen. Normalerweise wird die Zahlung dem Arbeitgeber belastet.

- Eigentum, Erbschaft, Schenkung: Diese Art von Abzügen kann unter anderem für Tiere, Kryptowährungen und Autos gezahlt werden. In einigen Ländern wird die Steuer überhaupt nicht erhoben oder zum Einkommensteuersatz abgezogen. Normalerweise wird für Eigentum, Erbschaft und Schenkungen eine progressive Bewertungsskala festgelegt. In Bulgarien beträgt der Mindestsatz dieser Steuer 0,4 Prozent, und der höchste (87,6 Prozent) wird in Spanien gezahlt, aber das ist nicht für alle Regionen der Gerichtsbarkeit relevant. Die Steuer wird persönlich durch die einzelne Person gezahlt.

- Dividenden: Die niedrigsten Steuern auf Dividenden in Europa im Jahr 2023 werden durch die Gesetzgebung Griechenlands festgelegt, wo der Satz 5 % beträgt. Die höchste Steuer zahlen Einwohner Dänemarks – 42 %. Die Gebühr für erhaltene Dividenden wird von einer Einzelperson persönlich bezahlt.

- Kapitalgewinne einer natürlichen Person: In Belgien, Tschechien, Luxemburg, der Slowakei, Slowenien, Estland und der Schweiz fällt die Abgabe nur unter bestimmten gesetzlichen Bedingungen an. Der niedrigste Satz beträgt 2023 15 Prozent in Griechenland und Ungarn. In Dänemark wird auf Kapitalgewinne eine Einkommensteuer erhoben, die 42 Prozent erreicht und den Höchstsatz für diese Einkommensart für Einzelpersonen darstellt. Die Abgabe wird von der Einzelperson persönlich gezahlt.

BESTEUERUNG JURISTISCHER PERSONEN

Ein in einem europäischen Land registriertes Unternehmen zahlt Beiträge auf Gewinne, die sowohl in diesem Land als auch im Ausland erzielt werden. Ein ausländisches Unternehmen ist nur verpflichtet, Beiträge auf Einkünfte aus im Land ausgeübten Tätigkeiten zu entrichten. Juristische Personen zahlen die folgenden Arten von Gebühren:

| Steuerart / Beitrag | Details |

|---|---|

| Steuern | Alle Unternehmen zahlen Körperschaftsteuer. Der niedrigste Steuersatz liegt in Ungarn bei 9 %. Einer der höchsten Steuersätze für Unternehmen liegt in Frankreich – 25 % des Gewinns. Unternehmen sind außerdem verpflichtet, Mehrwertsteuer zu zahlen – der niedrigste Mehrwertsteuersatz liegt in Luxemburg bei 16 % und der höchste in Ungarn bei 27 %. |

| Beiträge | Der niedrigste Satz der Sozialversicherungssteuer, den Arbeitgeber für ihre Arbeitnehmer zahlen, beträgt 1,77 % in Litauen. Der höchste Beitragssatz, den Arbeitgeber in der Slowakei zahlen, beträgt 35,2 %. |

| Zölle | Eine Reihe europäischer Länder sind Teil der Zollunion, in denen keine Zölle erhoben werden. Juristische Personen müssen jedoch solche Zölle entrichten, wenn sie Waren aus dem Ausland importieren. Die Höhe der Zölle wird auf Grundlage der Herkunft der Waren, ihres Wertes und des geltenden Zolltarifs berechnet. |

SO WERDEN DIE EINKÜNFTE AUSLÄNDISCHER NIEDERLASSUNGEN VERSTEUERT

Eine Niederlassung eines Unternehmens ist eine Niederlassung, die vom Ausland aus betrieben wird. In einem solchen Fall ist das ausländische Unternehmen der Zahler der Körperschaftssteuer und der Mehrwertsteuer. Die Buchhaltungsunterlagen für die Finanztätigkeit der Niederlassung können auf unterschiedliche Weise geführt werden – wenn die Niederlassung des Unternehmens auf dem Gebiet Europas abhängig ist, werden alle Berichte in zusammengefasster Form erstellt, und wenn sie als unabhängig anerkannt wird, erstellen ihre Mitarbeiter separate Berichte, die später in die Gesamtbilanz des Unternehmens aufgenommen werden.

EUROPÄISCHE LÄNDER MIT DEN GÜNSTIGSTEN KÖRPERSCHAFTSTEUERN IM JAHR 2023

Wenn Ausländer ein Land auswählen, in das sie umziehen oder ein Unternehmen gründen möchten, entscheiden sie sich häufig für die Länder mit den günstigsten Steuerbedingungen. Die niedrigsten Einkommensteuern in den EU-Staaten sind in der folgenden Tabelle aufgeführt:

| Steuer | Rate in % | Länder |

| Einkommen | 10 | Bulgarien, Rumänien |

| Unternehmen | 9 | Ungarn |

| Standard-Mehrwertsteuer | 16 | Luxemburg |

WIE MAN STEUERANSÄSSIGKEIT IN EINEM EU-LAND ERLANGT

Die steuerliche Ansässigkeit in einem europäischen Land können Personen erlangen, die dauerhaft im Hoheitsgebiet dieses Landes wohnen. In diesem Sinne muss der Antragsteller eine Aufenthaltserlaubnis oder einen Pass des entsprechenden Landes einholen. Dies ist möglich mit Hilfe eines der verfügbaren Migrationsprogramme.

UNTERNEHMER MIT DEN NIEDRIGSTEN KÖRPERSCHAFTSSTEUERN IN EUROPA

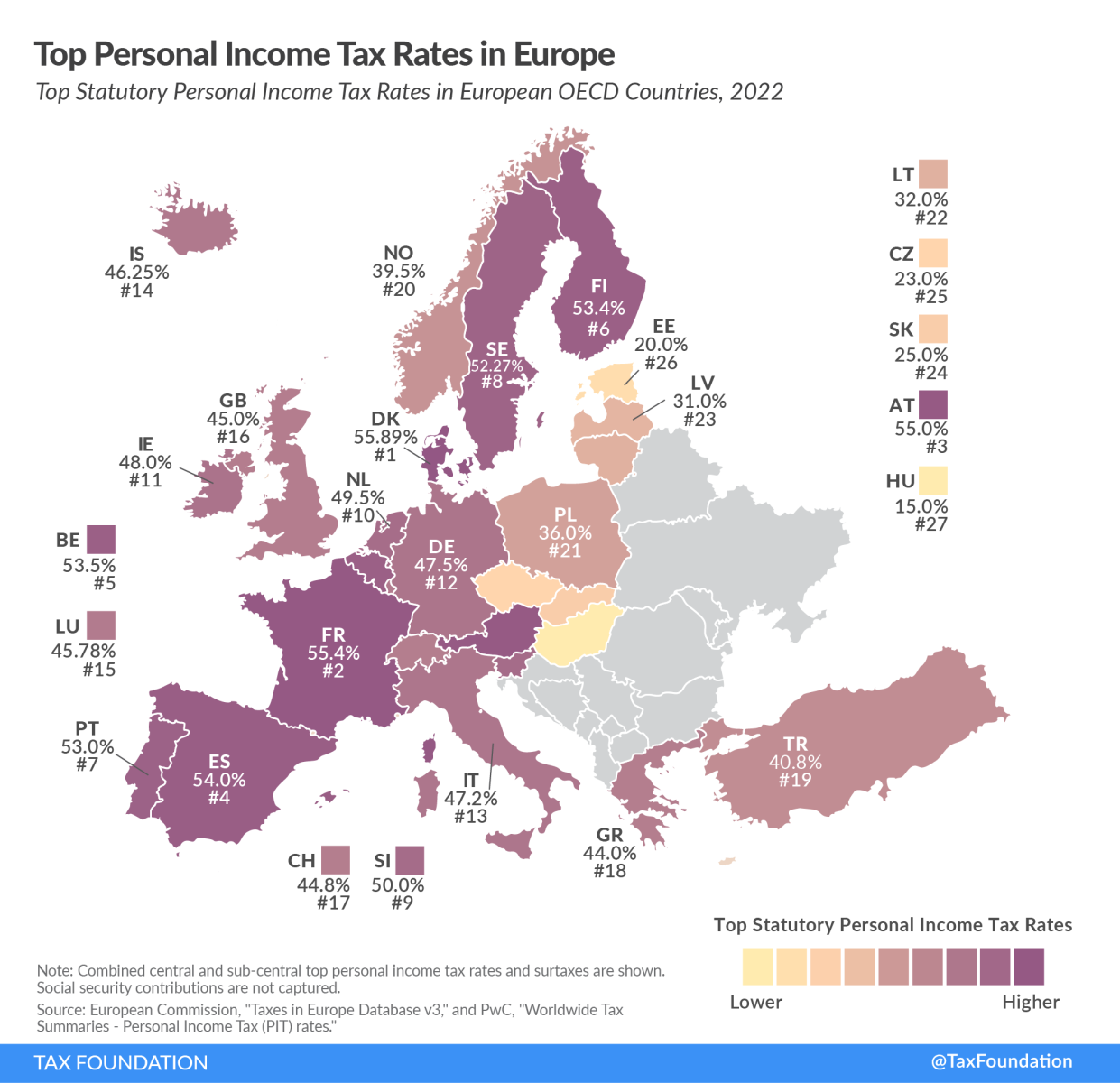

Am höchsten versteuert werden Privatpersonen in Dänemark, Frankreich und Österreich, während die niedrigsten Einkommensteuersätze in Europa in Ungarn, Estland und der Tschechischen Republik zu verzeichnen sind.

ZAHLUNG VON STEUERN

Die Mehrheit der europäischen Länder hat eine progressive Steuerstruktur eingeführt, d. h. die Abgaben steigen mit dem Lohnwachstum. Die Sätze und auch die Anzahl der Kategorien variieren stark von Land zu Land.

Einkommensteuersätze in Europa

Den höchsten Einkommensteuersätzen unter den OECD-Ländern erheben die folgenden drei Länder: Dänemark mit 55,9 %, Frankreich mit 55,4 % und Österreich mit 55 %.

Der Wert ist in Spanien 54 %, und in Belgien 53,5 %. In Finnland, Portugal und Schweden liegen die Höchstsätze auch sehr hoch.

| Land | Steuersatz |

| 55,9% | |

| 55,4% | |

| 55 % | |

| 54 % | |

| 53,5% | |

| 53,4% | |

| 53 % | |

| 52 % | |

| 50 % | |

| 49,5% | |

| 48 % | |

| 47,5% | |

| 47,2% | |

| 46,3% | |

| 45,8% | |

| 45 % | |

| 44,8% | |

| 44 % | |

| 40,8% | |

| 39,5% | |

| 36 % | |

| 32 % | |

| 31 % | |

| 25 % | |

| 23 % | |

| 20 % | |

| 15% | |

| 10 % |

LÄNDER MIT NIEDRIGEN STEUERN IN EUROPA

Die niedrigsten Einkommensteuersätze in Europa gelten in Ungarn (15 %), Estland (20 %) und der Tschechischen Republik (23 %).

Die Höhe der Abgaben wird von jedem Land selbst festgelegt, es gibt jedoch gemeinsame Standards, die in der gesamten Europäischen Union eingehalten werden müssen.

Die Sozialsteuer ist eine direkte Steuer. Der Zweck der Sozialsteuer besteht im Wesentlichen darin, sicherzustellen, dass eine sozialversicherte Person Anspruch auf bestimmte Leistungen vom Staat hat.

Zu den Dienstleistungen können unter anderem folgende gehören:

- das Recht auf eine Altersrente

- Behindertenrente

- Hinterbliebenenrente

- Krankengeld

- Mutterschaftsgeld

- Arbeitslosengeld

- Bestattungsbeihilfe

Dementsprechend umfasst die Sozialsteuer Zahlungen für verschiedene Zwecke. Beispielsweise Zahlungen für den Aufbau von Renten, Mutterschaftsgeld, Kranken-, Invaliditäts-, Arbeitsunfähigkeits- und Arbeitslosengeld (Versicherung).

Steuerpflichtig sind: Arbeitgeber, Arbeitnehmer, Selbstständige und freiwillig Beitragszahlende.

Bei Arbeitnehmern und Arbeitgebern ist der Lohn der steuerpflichtige Gegenstand; bei Selbstständigen ist der steuerpflichtige Gegenstand ein gesetzlich bestimmter Betrag.

Der Arbeitgeber soll – von der Regel abgesehen – einen Teil der Steuer (den Steueranteil des Arbeitnehmers) vom Lohn abziehen. Darüber hinaus zahlt der Arbeitgeber einen zusätzlichen Anteil für sich selbst.

In der Regel ist die Sozialsteuer einmal im Monat zu entrichten. Darüber hinaus muss in den meisten Ländern der persönliche Einkommensteuer-Satz um den Betrag der Sozialsteuern gekürzt werden.

Die Grundregel lautet: Je höher der gezahlte Sozialsteuersatz ist, desto höher ist die soziale Absicherung des Steuerzahlers; so hängt beispielsweise die Höhe der Altersrente von der Höhe der gezahlten Sozialsteuern ab.

Die Bezeichnung der Sozialsteuer ist von Land zu Land unterschiedlich. Im Vereinigten Königreich beispielsweise heißt sie “National Insurance”, in Irland “Pay Related Social Insurance (PRSI)” und in anderen Ländern “Social Insurance”.

Der durchschnittliche Sozialsteuersatz in der Europäischen Union beträgt 34 %.

In Dänemark ist der Steuersatz vor allem aufgrund der hohen Einkommensteuer relativ niedrig.

In den Niederlanden ist die Sozialsteuer Teil der Einkommensteuer.

Tabelle der Sozialsteuern für verschiedene europäische Länder mit Angabe des Steuersatzes in Prozent:

| Nr. | Land | Steuersatz (%) |

| 1 | 14.00 | |

| 2 | 14,75 | |

| 3 | 20.00 | |

| 4 | 25,94 | |

| 5 | 28.00 | |

| 6 | 28,81 | |

| 7 | 30,70 | |

| 8 | 30,98 | |

| 9 | 31,40 | |

| 10 | 31,42 | |

| 11 | 32,00 | |

| 12 | 33,00 | |

| 13 | 33,00 | |

| 14 | 34,00 | |

| 15 | 34.09 | |

| 16 | 34,75 | |

| 17 | 37,25 | |

| 18 | 38,20 | |

| 19 | 39,00 | |

| 20 | 39,95 | |

| 21 | 40,00 | |

| 22 | 40,06 | |

| 23 | 45,00 | |

| 24 | 45,50 | |

| 25 | 48,07 | |

| 26 | 48,60 | |

| 27 | 50,00 | |

| 28 | 50,00 |

Diese Daten zeigen die Unterschiede bei den Sozialsteuersätzen in den europäischen Ländern. Die niedrigsten Sozialsteuersätze gibt es in Dänemark und Irland, die höchsten in Frankreich und Italien.

DURCHSCHNITTSGEHALT IN EUROPA 2023-2024

Dieser Abschnitt des Artikels über die Besteuerung in der Europäischen Union präsentiert eine Rangliste der europäischen Länder nach dem durchschnittlichen Monatsgehalt nach Abzug aller Steuern. Dies ist das durchschnittliche Einkommen, das Arbeitnehmer erhalten (Nettoeinkommen). Es ist wichtig, dies zu berücksichtigen, da Arbeitnehmer in einigen Ländern möglicherweise weniger erhalten, aber hohe Steuern zahlen, die ihnen dann in Form einiger Leistungen vom Staat (kostenlose Medizin, Bildung usw.) zurückgegeben werden. In Ländern mit liberalen Volkswirtschaften sind die Einkommen möglicherweise höher und die Steuern niedriger, aber mit viel Geld geben Arbeitnehmer große Summen für all die Dinge aus, für die sie in sozial orientierten Volkswirtschaften möglicherweise überhaupt nicht bezahlen müssen. Die aktuelle Rangliste der Durchschnittsgehälter berücksichtigt all diese Faktoren nicht, wir sprechen ausschließlich über das nominale Durchschnittsgehalt, das der Durchschnittsbürger erhält (Nettogehalt). Es sollte auch berücksichtigt werden, dass diese Bewertung das offizielle Nettogehalt widerspiegelt und in einigen Ländern mit einem riesigen Schattensektor das tatsächliche Durchschnittsgehalt höher sein kann.

Statistiken zeigen, dass die höchsten Einkommen in Skandinavien und der Schweiz zu finden sind. Die niedrigsten Gehälter werden in den Ländern von Ost- und Südosteuropa verzeichnet. Unter den EU-Ländern sind Bulgarien und Rumänien traditionell die ärmsten, was die Gehälter angeht.

Die Rangliste der europäischen Länder nach durchschnittlichem Monatsgehalt basiert auf Daten des IWF, der Weltbank und nationaler Statistikbehörden. Alle Daten wurden zum aktuellen Wechselkurs in Euro zum Zeitpunkt der Veröffentlichung umgerechnet. Die durchschnittlichen Gehälter werden sowohl für die EU-Länder als auch für andere Länder innerhalb Europas angegeben.

| Nr. | Land | Durchschnittliches Monatsgehalt, € |

| 1 | 4 902 | |

| 2 | 3 914 | |

| 3 | 3 795 | |

| 4 | 3 573 | |

| 5 | 3 221 | |

| 6 | 3 104 | |

| 7 | 3 041 | |

| 8 | 2 970 | |

| 9 | 2 791 | |

| 10 | 2 770 | |

| 11 | 2 509 | |

| 12 | 2 454 | |

| 13 | 2 442 | |

| 14 | 2 390 | |

| 15 | 2 152 | |

| 16 | 2 039 | |

| 17 | 1 752 | |

| 18 | 1 658 | |

| 19 | 1 363 | |

| 20 | 1 250 | |

| 21 | 1 214 | |

| 22 | 1 116 | |

| 23 | 1 110 | |

| 24 | 1 059 | |

| 25 | 1 050 | |

| 26 | 1 021 | |

| 27 | 1 002 | |

| 28 | 974 | |

| 29 | 950 | |

| 30 | 919 | |

| 31 | 785 | |

| 32 | 706 | |

| 33 | 665 |

In Europa wird die Kapitalertragsteuer auf Einkünfte aus dem Verkauf von Vermögenswerten, wie zum Beispiel Aktien und Anleihen, oder Immobilien erhoben. Die Steuersätze und Bedingungen variieren von Land zu Land, was die unterschiedlichen nationalen Politiken und wirtschaftlichen Strategien der europäischen Staaten widerspiegelt. In einigen europäischen Ländern ist die Kapitalertragsteuer eine bedeutende Einnahmequelle, während sie in anderen reduziert oder in bestimmten Fällen gar nicht erhoben wird.

Länder mit den höchsten Kapitalertragsteuersätzen:

Dänemark: Eines der Länder mit den höchsten Kapitalertragsteuersätzen, die je nach Höhe und Art der Investition über 40 % erreichen können.

Frankreich: Auch hier gelten hohe Steuersätze, insbesondere wenn zur Kapitalertragsteuer noch Sozialbeiträge hinzugerechnet werden, kann der Gesamtbetrag 30 % übersteigen.

Irland: Die Kapitalertragsteuersätze können bis zu 33 Prozent betragen.

Länder mit den niedrigsten Kapitalertragsteuersätzen:

Tschechische Republik: Einige Formen von Kapitalgewinnen unterliegen möglicherweise einem ermäßigten Steuersatz oder sind vollständig von der Steuer befreit.

Slowakei: Bietet relativ niedrige Steuersätze und Möglichkeiten zur Steuerplanung.

Estland: In Estland entspricht der Kapitalertragsteuersatz dem Einkommensteuersatz und beträgt 20 Prozent, und einige Formen von Kapitalerträgen sind von der Steuer befreit.

Besonderheiten der Kapitalertragsteuer in Europa:

- Haltedauer: In einigen Ländern hängt der Steuersatz von der Haltedauer des Vermögenswerts ab. Langfristige Investitionen unterliegen möglicherweise einem niedrigeren Steuersatz.

- Vorteile und Ausnahmen: Einige Länder bieten Anreize für kleine Unternehmen, Rentner oder bei der Reinvestition von Erlösen in bestimmte Vermögenswerte.

- Regulatorische Unterschiede: Steuersysteme und -vorschriften können selbst innerhalb der Europäischen Union erheblich voneinander abweichen, weshalb eine individuelle Steuerplanung wichtig ist.

ABSCHLUSS

Die Kapitalertragsteuer in Europa ist komplex und vielfältig. Anleger und Vermögenseigentümer müssen die lokalen Bedingungen und Vorschriften berücksichtigen und nach Möglichkeiten zur Steueroptimierung suchen. Je nach Land, Investitionsgröße und persönlichen Umständen kann eine effektive Steuerstrategie die Gesamtsteuerlast erheblich senken und die Nettorendite der Investition erhöhen. Für eine genaue Planung und ein Verständnis aller Nuancen empfiehlt sich die Beratung durch einen Steuerberater, der mit internationalen Steuergesetzen und -praktiken vertraut ist.

NIEDRIGSTE MEHRWERTSTEUER IN EUROPA 2023-2024

Manche Unternehmer orientieren sich bei ihrer Steuerplanung an den Mehrwertsteuersätzen, deshalb haben wir die Informationen in einer Tabelle zusammengefasst. Dabei ist es wichtig, zwischen der Mehrwertsteuer in EU-Mitgliedsstaaten und der Mehrwertsteuer in anderen europäischen Ländern zu unterscheiden.

Der Unterschied besteht darin, dass die Mehrwertsteuergesetzgebung in den EU-Ländern mit der EU-Mehrwertsteuerrichtlinie 2006/112/EG vom 28.11.2006 harmonisiert werden sollte. Diese Richtlinie basiert auf den folgenden Grundsätzen:

- Mehrwertsteuer wird auf Transaktionen erhoben, an denen ein Mehrwertsteuerzahler auf dem Gebiet eines EU-Mitgliedsstaates beteiligt ist, sowie auf die Einfuhr von Waren in das EU-Gebiet. Die Einfuhr von Waren aus einem EU-Mitgliedsstaat in einen anderen EU-Mitgliedsstaat unterliegt der Mehrwertsteuer in dem Land, in dem die Waren verwendet werden;

- Als Ort der Warenlieferung wird bei innergemeinschaftlichen Verkäufen das Land anerkannt, in dem sich der Käufer der Waren befindet. Bei Lieferungen aus Nicht-EU-Ländern wird die Einfuhrumsatzsteuer in dem Land erhoben, in dem die Waren verzollt und in den freien Verkehr überführt wurden;

- Der Zeitpunkt, zu dem die Verpflichtung zur Erhebung der Mehrwertsteuer entsteht, ist der Zeitpunkt, zu dem der Käufer die Waren oder Dienstleistungen tatsächlich erhält. Der Zeitpunkt, zu dem ein Lieferant eine Rechnung ausstellt, gilt nicht als ein solcher Zeitpunkt.

Der Mehrwertsteuersatz in den EU-Ländern muss mindestens 15 % betragen und hat keine Höchstgrenze. Derzeit liegt der Mindestmehrwertsteuersatz in der EU in Luxemburg (17 %) und der Höchststeuersatz in Ungarn (27 %). Gleichzeitig können die Länder zwei spezielle ermäßigte Mehrwertsteuersätze für eine begrenzte Liste der in der Richtlinie aufgeführten Waren und Dienstleistungen haben, wobei der Mindestsatz nicht unter 5 % liegen darf. Ausnahmen in diesem Punkt gelten nur für Spanien, Italien und Luxemburg.

- Die Richtlinie sieht Fälle vor, in denen bestimmte Arten von Waren und Dienstleistungen vollständig von der Mehrwertsteuer befreit sind. Standardmäßig unterliegt jeder Export aus einem EU-Land, unabhängig vom Bestimmungsort, einer Erstattung der zuvor bezahlten Mehrwertsteuer im Zusammenhang mit der Herstellung der für den Export bestimmten Waren;

- Mehrwertsteuerrückerstattung in der EU – die umfassendste Klausel der Richtlinie, die die Möglichkeit vorsieht, die in einem anderen EU-Mitgliedsstaat gezahlte Mehrwertsteuer im Registrierungsland zurückzuerstatten;

- Fernverkäufe innerhalb der EU via Internet und Katalog unterliegen der Mehrwertsteuer des Abgangslandes. Wenn solche Verkäufe jedoch eine bestimmte Grenze im Empfängerland erreichen, so muss sich das Unternehmen in diesem Land als Mehrwertsteuerzahler anmelden. Das Volumen dieser Fernverkäufe beträgt zum Beispiel in Belgien 35.000 Euro. Übersteigt das Volumen dieser Fernverkäufe nach Belgien diesen Betrag, muss das sendende Unternehmen eine belgische Mehrwertsteuernummer beantragen.

Die EU ermöglicht die Überprüfung der Umsatzsteuer-Identifikationsnummer eines europäischen Unternehmens. Dies kann über einen speziellen Dienst auf der offiziellen EU-Website erfolgen, wobei das Land, aus dem die Umsatzsteuer-Identifikationsnummer stammt und die Umsatzsteuer-Identifikationsnummer selbst angegeben werden muss.

UMSATZSTEUER-IDENTIFIKATIONSNUMMER

Steuernummer: Eine einzigartige Nummer, die einer juristischen Person unter der Aufnahme als Umsatzsteuerzahler zugewiesen wird. In EU-Ländern beginnt sie mit zwei Buchstaben des Ländercodes, die restlichen Symbole sind Ziffern, und die Anzahl der Ziffern kann von Land zu Land unterschiedlich sein.

Mehrwertsteuersätze in europäischen Ländern

| Land | EU-Mitgliedschaft | Basissteuersatz | Reduzierter Mehrwertsteuersatz | Mindestschwelle für die Registrierung als Mehrwertsteuerzahler |

| Österreich | Ja | 20 % | 13 %, 10 %, 0 % | Jahresumsatz ab 30.000 EUR |

| Albanien | NEIN | 20 % | 0 % | Jahresumsatz ab 5 000 000 Lek (40 000 EUR) |

| Andorra | NEIN | 4,5% | 9,5%, 1%, 0% | Meldepflicht |

| Belgien | Ja | 21 % | 12 %, 6 %, 0 % | Obligatorische Registrierung, aber für den Fernabsatz liegt die Schwelle bei 35.000 EUR |

| Bulgarien | Ja | 20 % | 9 %, 0 % | Jahresumsatz ab BGN 50.000 (EUR 25.500), jedoch andere Schwellenwerte für einige Aktivitäten |

| Bosnien und Herzegowina | NEIN | 17 % | 0 % | Jahresumsatz ab 50.000 Konvertible Mark (27.000 EUR) |

| Vereinigtes Königreich | Ja | 20 % | 5 %, 0 % | Jahresumsatz ab 83.000 £ (95.000 EUR) |

| Ungarn | Ja | 27 % | 18 %, 5 %, 0 % | Obligatorische Registrierung außer für den Fernabsatz |

| Deutschland | Ja | 19 % | 7%, 0% | Umsatz des Vorjahres – ab 17.500 EUR und erwarteter Umsatz des laufenden Jahres – ab 50.000 EUR |

| Gibraltar | NEIN | 0 % | NEIN | NEIN |

| Griechenland | Ja | 24 % | 13 %, 6 %, 0 % | Jahresumsatz ab 10.000 EUR |

| Dänemark | Ja | 25 % | 0 % | Jahresumsatz ab 50.000 DKK (6.700 EUR) |

| Irland | Ja | 23 % | 13,5%, 9%, 4,8%, 0% | Jahresumsatz ab 75.000 Euro, davon mindestens 90 Prozent Umsatz aus Handelstätigkeit, ansonsten liegt die Registrierungsschwelle bei 37.500 Euro |

| Island | NEIN | 24 % | 11 %, 0 % | Meldepflicht |

| Spanien | Ja | 21 % | 10 %, 4 %, 0 % | Meldepflicht |

| Italien | Ja | 22 % | 10 %, 5 %, 4 %, 0 % | Meldepflicht |

| Zypern | Ja | 19 % | 9 %, 5 %, 0 % | Jahresumsatz ab 15.600 EUR |

| Lettland | Ja | 21 % | 12 %, 5 %, 0 % | Jahresumsatz ab 50.000 EUR |

| Litauen | Ja | 21 % | 9 %, 5 %, 0 % | Jahresumsatz ab 45.000 EUR |

| Liechtenstein | NEIN | 8 % | 3,8%, 2,5%, 0% | Jahresumsatz ab 100.000 Franken (86.700 EUR) |

| Luxemburg | Ja | 17 % | 14 %, 8 %, 3 %, 0 % | Meldepflicht |

| Mazedonien | NEIN | 18 % | NEIN | Jahresumsatz ab 1.000.000 Denar (16.600 EUR) |

| Malta | Ja | 18 % | 7 %, 5 %, 0 % | Meldepflicht |

| Moldau | NEIN | 20 % | 8 %, 0 % | Jahresumsatz ab 600.000 Lei (30.300 EUR) |

| Niederlande | Ja | 21 % | 6%, 0% | Meldepflicht |

| Norwegen | NEIN | 25 % | 15 %, 12 %, 0 % | Jahresumsatz ab 50.000 NOK (5.300 EUR) |

| Polen | Ja | 23 % | 8 %, 5 %, 0 % | Jahresumsatz ab 200.000 PLN (46.700 EUR) |

| Portugal | Ja | 23 % | 13 %, 6 %, 0 % | Meldepflicht |

| Rumänien | Ja | 19 % | 9 %, 5 %, 0 % | Jahresumsatz ab 65.000 EUR |

| Serbien | NEIN | 20 % | 100% | Jahresumsatz ab 8.000.000 RSD (67.800 EUR) |

| Slowakei | Ja | 20 % | 100% | Jahresumsatz ab 49 790 EUR |

| Slowenien | Ja | 22 % | 9,5%, 0% | Jahresumsatz ab 50.000 EUR |

| Finnland | Ja | 24 % | 14 %, 10 %, 0 % | Jahresumsatz ab 10.000 EUR |

| Frankreich | Ja | 20 % | 10%, 5,5%, 2,1%, 0% | Meldepflicht |

| Kroatien | Ja | 25 % | 13 %, 5 %, 0 % | Jahresumsatz ab 230.000 Kuna (31.200 EUR) |

| Montenegro | NEIN | 19 % | 7%, 0% | Jahresumsatz ab 18.000 EUR |

| Tschechien | Ja | 21 % | 15 %, 10 %, 0 % | Jahresumsatz ab 1.000.000 CZK (39.000 EUR) |

| Schweiz | NEIN | 7,7% | 3,7%, 2,5%, 0% | Jahresumsatz ab 100.000 Franken (86.700 EUR) |

| Schweden | Ja | 25 % | 12 %, 6 %, 0 % | Meldepflicht |

| Estland | Ja | 22 % | 9 %, 0 % | Jahresumsatz ab 40.000 EUR |

STEUERLICHER WOHNSITZ IN EUROPA – EXPAT-STEUERN

Ein Steuerwohnsitz in einem europäischen Niedrigsteuerland bietet die Möglichkeit, die Steuerbelastung deutlich zu reduzieren. Allerdings empfiehlt es sich, sich vor der Wahl eines Wohnsitzlandes mit den aktuellen Einkommensteuersätzen in den europäischen Ländern vertraut zu machen.

Die günstigsten Bedingungen für Privatpersonen gelten in folgenden europäischen Ländern:

| Europäisches Land | Besonderheiten der Einkommensteuerabgrenzung | Normaler Einkommensteuersatz |

| Andorra | Steueransässige werden auf ihr gesamtes weltweites Einkommen besteuert. Es gibt jedoch keine Steuern auf Vermögen, Schenkungen, Erbschaften und Kapitalgewinne (außer Kapitalgewinne aus dem Kauf und Verkauf von Immobilien in Andorra). Seit 2015 wurde ein progressives Einkommensteuersystem eingeführt (einige der niedrigsten Steuern in Europa): bis 24.000 EUR – 0 % (für Nichtansässige 10 %); 24.001 – 40.000 EUR – 5 %; ab 40.001 EUR – 10 %. Von verheirateten Paaren wird die Einkommensteuer auf Beträge über 40.000 EUR mit einem Satz von 10 % einbehalten. Steuern werden auch auf Zinsen aus Bankeinlagen erhoben, jedoch auf Beträge über 3.000 EUR. Die Steuer auf Kapitalgewinne aus dem Verkauf von Immobilien beträgt 15 %, aber jedes Jahr sinkt der Satz, und ab dem 13. Jahr des Eigentums kann die Immobilie ohne steuerliche Verpflichtungen verkauft werden. | 10 % |

| Bulgarien | Steuerpflichtige in Bulgarien tragen die steuerliche Verantwortung für ihr weltweites Einkommen. Der einheitliche Einkommensteuersatz des Landes ist einer der niedrigsten in Europa – nur 10 %. Neben der Einkommensteuer erhebt Bulgarien staatliche Versicherungsbeiträge: Sozial- und Krankenversicherung: Sozialversicherung – 24,7 bis 25,4 %, wobei 14,12 bis 14,82 % vom Arbeitgeber und 10,58 % vom Arbeitnehmer gezahlt werden; Krankenversicherung – 8 %, wobei 4,8 % vom Arbeitgeber und 3,2 % vom Arbeitnehmer gezahlt werden. Es gibt keine Kapitalertragssteuer, aber eine Grundsteuer. Die Einkommensteuer von 10 % macht Bulgarien zum Land mit den niedrigsten Steuern in Europa. | 10 % |

| Ungarn | Der Einkommensteuersatz in diesem europäischen Land beträgt 15 %. Ungarn behält außerdem eine Sozialsteuer von 13 % und einen Sozialversicherungsbeitrag von 18,5 % ein. Der allgemeine Erbschafts- und Schenkungssteuersatz in diesem europäischen Land beträgt 18 %, und für Wohneigentum gilt ein günstiger Steuersatz von 9 %. Schenkungen zwischen direkten Verwandten sind von der Besteuerung ausgenommen. | 15% |

| Gibraltar | Der Einkommensteuersatz hängt vom gewählten System ab: Zuschlag oder Bruttoeinkommen. Das Freibetragssystem sieht eine Steuer auf das Einkommen abzüglich Freibeträge vor, wobei folgende Sätze gelten: die ersten 4.000 £ – 16 %, die nächsten 12.000 £ – 19 %, danach – 41 %. Das System basiert auf dem Bruttoeinkommen: die ersten 10.000 £ – 8 %, die nächsten 7.000 £ – 22 %, danach bis 25.000 £ – 30 %. Dann der Steuersatz für Einkommen über 25.000 £: die ersten 17.000 £ – 18 %, die nächsten 8.000 £ – 21 %, die nächsten 15.000 £ – 27 %, die nächsten 65.000 £ – 30 %, alles darüber – 27 %. Gibraltar erhebt außerdem Sozialversicherungsbeiträge: 10 % des Bruttoeinkommens eines Arbeitnehmers, mit einem Minimum von 12,10 £ und einem Maximum von 36,30 £ pro Woche; 20 % des Bruttoeinkommens eines Arbeitgebers, mit einem Minimum von 28,00 £ und einem Maximum von 50,00 £ pro Woche; 20 % des Bruttoeinkommens eines Selbständigen, mit einem Minimum von 25,00 £ und einem Maximum von 50,00 £ pro Woche. Es gibt keine solche Steuerpflicht: Mehrwertsteuer auf Vermögen, auf Erbschaften, auf Nachlässe, auf Dividenden, auf Schenkungen und keine Sozialversicherungsbeiträge. Es ist zu beachten, dass ein Einkommen von 11.450 £ nicht der Einkommensteuer unterliegt. Darüber hinaus wendet das Land eine Vielzahl von Abzügen an, die die Steuerlast reduzieren und die Voraussetzungen dafür schaffen, dass Gibraltar noch lange den Status des Gebiets mit den niedrigsten Steuern in Europa behalten kann. | zwischen 8 und 30 Prozent |

| Zypern | Zypern ist ein Land mit einem der niedrigsten Körperschaftsteuersätze in Europa (12,5 %). In der Republik zahlen Steueransässige eine progressive Einkommensteuer (auf das Jahreseinkommen): bis 19.500 EUR – 0 %; 19.501 – 28.000 EUR – 20 %; 28.001 – 36.300 EUR – 25 %; 36.301 – 60.000 EUR – 30 %; ab 60.001 EUR – 35 %. Neben der Einkommensteuer wird in Zypern ein besonderer Verteidigungsbeitrag einbehalten. Er gilt nur für Dividenden (17 %), Zinsen (in den meisten Fällen 30 %) und Mieteinnahmen. Wer jedoch einen besonderen Non-Dom-Status hat, ist von der Zahlung von Steuern auf Dividenden, Zinsen aus Einlagen, Mieteinnahmen und der Verteidigungsabgabe befreit. Es gibt in Zypern keine Steuern auf Erbschaften, unbewegliches Vermögen und Kapitalerträge (außer auf Immobilientransaktionen). Diese verschiedenen Anreize und Abzüge erhöhen die Attraktivität dieser Gerichtsbarkeit in Europa. | 0 bis 35 % |

| Litauen | In Litauen ansässige Personen zahlen Steuern in Höhe von 20 % auf Einkünfte, die 101.094 EUR pro Kalenderjahr im Jahr 2023 nicht übersteigen, und in Höhe von 32 % auf alles, was darüber hinausgeht, für Einkünfte aus nichtselbständiger Arbeit, für Zahlungen an Mitglieder des Vorstands oder Aufsichtsrats, für Einkünfte aus Urheberrechtsverträgen (die von einem Unternehmen stammen, das gleichzeitig Arbeitgeber einer Einzelperson ist), für Einkünfte aus einem zivilrechtlichen Vertrag, die der Geschäftsführer einer kleinen Personengesellschaft erhält, die kein Mitglied ist. Dividenden werden mit einem Steuersatz von 15 % besteuert (die Gesetzgebung sieht jedoch eine Vorzugsbehandlung für bestimmte Unternehmen vor). In diesem europäischen Land gibt es keine Kapitalertragssteuer, Erbschaftssteuer wird von nahen Verwandten nicht einbehalten, es gibt keine Schenkungs- oder Luxussteuer. Litauen erhebt einen Sozialbeitrag – ab 19,5 %, der die Krankenversicherung umfasst. | 20 % bis 32 % |

| Liechtenstein | Liechtenstein hat ein sehr loyales, progressives Einkommensteuersystem, das das Fürstentum praktisch zum niedrigsten in Europa macht. Von der Einkommensteuer befreit sind folgende Jahreseinkommen: Einkommen einer natürlichen Person von CHF 15.000, Einkommen eines Alleinerziehenden von CHF 22.500 und Einkommen eines Ehepaars von CHF 30.000. Der maximale Einkommensteuersatz beträgt 8 %, was für Jahreseinkommen über CHF 200.000 für Einzelpersonen, über CHF 300.000 für Alleinerziehende und über CHF 400.000 für Ehepaare gilt. Man muss jedoch berücksichtigen, dass dieses europäische Fürstentum eine Kommunalsteuer erhebt, die in Form eines Zuschlags (von 150 % bis 180 %) zur nationalen Einkommensteuer erfolgt. Die Entscheidung über die Erhöhung der Steuerlast wird jährlich von der Kommunalregierung getroffen. Durch die Kommunalsteuer erhöht sich die effektive Belastung des persönlichen Einkommens von 2,5 % auf 22,4 %. Im Fürstentum gibt es keine Erbschafts-, Nachlass- oder Schenkungssteuer, jedoch eine Kapitalertragssteuer (3 bis 24 %, abhängig von der Höhe) und Sozialabgaben (4,7 % Rentenversicherungsbeitrag und 0,5 % Arbeitslosenversicherung). | 1 bis 8 Prozent |

| Slowakei | Aktuelle Einkommensteuersätze: Die Steuerbemessungsgrundlage, die das Existenzminimum um das 176,8-fache übersteigt (also bis zu 38.553,01 EUR), wird mit einem Steuersatz von 19 % besteuert, alles darüber – 25 %; Dividenden – 7 %; Kapitalgewinne – 19 %. In diesem europäischen Land gibt es keine lokalen Steuern auf persönliches Einkommen. | 19 %/25 % |

| Montenegro | Ansässige zahlen Steuern auf ihr weltweites Einkommen aus jeder Quelle, Nichtansässige – nur auf Einkünfte im Zusammenhang mit einer Betriebsstätte in Montenegro sowie auf Lizenzgebühren, Zinsen und aus der Vermietung von lokalem unbeweglichem Eigentum. Seit dem 1. Januar 2022 gilt in diesem europäischen Land ein progressiver Steuersatz: bis 700 EUR (brutto) – keine Steuer; von 701 bis 1.000 – 9 %; von 1.001 – 15 %. Unternehmer zahlen Steuern zu folgenden Sätzen: von 8.400,01 bis 12.000 EUR – 9 %; von 12.000,01 EUR – 15 %. Vor einigen Jahren war der Einkommensteuersatz von 9 % der niedrigste in Europa, aber der progressive Satz hat diesen Vorteil ausgeglichen, dennoch ist Montenegro weiterhin ein attraktiver Standort für eine Steueransässigkeit. | 9 %/15 % |

| Tschechien | Seit 2021 gilt in der Tschechischen Republik ein progressives Besteuerungssystem für Einkommen: bis 1.867.728 CZK (~78.420 EUR) – 15 %, darüber – 23 %. Der Einkommensteuersatz von 15 % entspricht dem europäischen Durchschnitt. | 15 %/23 % |

| Schweiz | In der Schweiz wird die Einkommensteuer auf drei verschiedenen Ebenen erhoben: auf Bundes-, Kantons- und Gemeindeebene. Die direkte Bundeseinkommensteuer in der Schweiz wird progressiv berechnet und liegt zwischen 0,77 % und 11,5 % (über 769.700 CHF). Kantone und Gemeinden können jedoch ihre eigenen Einkommenssteuersätze festlegen. Daher sind die Steuern für Einzelpersonen in einigen Regionen des Landes relativ niedrig. So beträgt die effektive Steuerbelastung des persönlichen Einkommens im Kanton Zug 22,22 %, in Appenzell-Innerrhoden 23,82 % und in Obwalden 24,3 %. Im Kanton Genf hingegen ist der Einkommenssteuersatz mit 44,75 % viel höher. | ab 22,22 % |

| Estland | Wie in den meisten anderen europäischen Ländern zahlen Einwohner Estlands Steuern auf alle Einkünfte, während Nichtansässige nur Steuern auf im Land erwirtschaftete Gewinne zahlen. Der normale Einkommensteuersatz beträgt 20 %. | 20 % |

SO ERHALTEN SIE EINE STEUERANSÄSSIGKEIT IN EUROPA

Um in Europa niedrige Steuern zahlen zu können, muss die betreffende Person einen Aufenthaltsstatus im gewünschten Land erlangen. Normalerweise muss man, um steuerlich ansässig zu werden, eine Reihe von Bedingungen erfüllen, darunter mindestens 183 Tage im Jahr im Land leben. Es ist jedoch zu beachten, dass in einigen Ländern die Anforderungen strenger sind und es möglich ist, sogar früher einen günstigen Steueraufenthalt in Europa zu erlangen.

| Land | Möglichkeiten zur Erlangung einer steuerlichen Ansässigkeit in Europa |

| Andorra | Aufenthalt von mehr als 183 Tagen im Kalenderjahr. Vorhandensein eines Tätigkeitszentrums (Geschäftszentrum) auf dem Territorium des Landes. |

| Bulgarien | Eine ständige Adresse in Bulgarien haben. Aufenthalt im Land für mehr als 183 Tage in einem beliebigen 12-Monatszeitraum. In diesem Fall wird die Person in dem Kalenderjahr, in dem der 183. Tag überschritten wird, zum Steueransässigen in Bulgarien. Vorhandensein eines Mittelpunkts der Lebensinteressen (Familie, Eigentum, Arbeit, Geschäft). |

| Ungarn | Aufenthalt in Ungarn für mindestens 183 Tage im Kalenderjahr. |

| Gibraltar | Mindestens 183 Tage Wohnsitz in einem Steuerjahr und insgesamt mehr als 300 Tage in drei aufeinanderfolgenden Veranlagungsjahren. |

| Zypern | Unterkunft für 183 Kalendertage oder mehr. Der Abreisetag zählt nicht als Wohntag, der Ankunftstag jedoch schon. Ankunft und Abreise in Zypern werden ebenfalls als ein Tag gezählt. Die 60-Tage-Regelung gilt, wenn die Person die folgenden Voraussetzungen erfüllt: wohnt nicht länger als 183 Tage in einem anderen Staat; ist kein Steueransässiger anderer Staaten; wohnt länger als 60 Tage in Zypern; hat wirtschaftliche Interessen (Geschäft, Wohnen) in Zypern. |

| Lettland | Es ist möglich, in diesem europäischen Land steuerlich ansässig zu werden, wenn eine Person eines der folgenden Kriterien erfüllt: registrierter Wohnsitz in Lettland; Aufenthalt in Lettland für mehr als 183 Tage in einem Zeitraum von 12 Monaten |

| Litauen | Ständiger Wohnsitz während des Steuerzeitraums in diesem europäischen Land. Persönliche, soziale oder wirtschaftliche Interessen in Litauen. Aufenthalt in Litauen für einen Zeitraum oder Zeiträume von insgesamt 183 Tagen oder mehr während des Steuerzeitraums. Aufenthalt in Litauen für einen Zeitraum oder Zeiträume von insgesamt 280 Tagen oder mehr in aufeinanderfolgenden Steuerzeiträumen, vorausgesetzt, dass der Aufenthalt während des Zeitraums oder der Zeiträume insgesamt 90 Tage oder mehr in einem dieser Steuerzeiträume betrug. Jede natürliche Person, die litauischer Staatsbürger ist, aber die oben genannten Kriterien nicht erfüllt, die eine Vergütung im Rahmen eines Arbeitsvertrags oder eines Vertrags erhält, der im Wesentlichen einem Arbeitsvertrag entspricht, oder deren Kosten für den Aufenthalt in einem anderen Land aus dem Staats- oder Kommunalhaushalt Litauens gedeckt werden. |

| Liechtenstein | Besitz einer Aufenthaltserlaubnis. Aufenthalt im Land für mehr als 6 Monate ununterbrochen, kurze Unterbrechungen ausgenommen. |

| Slowakei | Physische Anwesenheit in der Slowakei für 183 oder mehr Tage im Kalenderjahr |

| Montenegro | Verbringen Sie mindestens 183 Tage im Steuerjahr. Sie haben einen ständigen Wohnsitz in Montenegro. Sie haben einen Mittelpunkt Ihrer persönlichen und wirtschaftlichen Tätigkeit in Montenegro. |

| Tschechien | Aufenthalt von mehr als 183 Tagen im Kalenderjahr. Ständiger Wohnsitz in der Tschechischen Republik (ständige Adresse). |

| Schweiz | Eine Person gilt gemäss Schweizer Steuerrecht als steuerlich ansässig, wenn sie: einen ständigen Wohnsitz und einen Mittelpunkt der Lebensinteressen hat; sich mit der Absicht in der Schweiz aufhält, während eines ununterbrochenen Zeitraums (kurzfristige Abwesenheiten ausgenommen) von mindestens 30 Tagen einer Erwerbstätigkeit nachzugehen; sich ohne die Absicht in der Schweiz aufhält, während eines ununterbrochenen Zeitraums (kurzfristige Abwesenheiten ausgenommen) von mindestens 90 Tagen einer Erwerbstätigkeit nachzugehen. |

| Estland | Wenn der Aufenthalt in Estland innerhalb eines Zeitraums von 12 Monaten 183 Tage überschreitet |

Es ist ziemlich schwierig, auf eigene Faust das Land mit dem besten Steuerwohnsitz in Europa auszuwählen, da es notwendig ist, die Unternehmens- und Steuergesetzgebung des Landes, an dem Sie interessiert sind, gründlich zu studieren. Daher helfen Ihnen die Anwälte und Steuerberater von Regulated United Europe gerne.

ABSCHLUSS

Bei der Auswahl eines Landes für die Unternehmensgründung empfehlen die Anwälte von Regulated United Europe die folgenden Kriterien:

- Der Tätigkeitsbereich des Unternehmens. Verschiedene Länder eignen sich für verschiedene Tätigkeitsbereiche. Ein IT-Unternehmen wird beispielsweise vorzugsweise in Estland oder Irland gegründet, ein Produktionsunternehmen mit einer großen Anzahl gering qualifizierter Arbeitskräfte hingegen in Bulgarien oder Rumänien.

- Einfache Gründung und Führung eines Unternehmens. Neben den Steuersätzen ist die Möglichkeit der Fernverwaltung des Unternehmens sowie die Kosten für dessen Führung wichtig. Wenn für Ihr Tätigkeitsbereich staatliche Lizenzen oder Genehmigungen erforderlich sind, sollten Sie diese Frage vor der Gründung eines Unternehmens sorgfältig prüfen.

- Besteuerung. Die Besteuerung ist sowohl für das Unternehmen als auch für seine Eigentümer – Einzelpersonen – wichtig und hängt davon ab, ob Sie in dem Land wohnen möchten, in dem Sie Ihr Unternehmen gründen, oder ob Sie nur daran interessiert sind, eine juristische Person zu gründen und diese aus der Ferne zu verwalten. Im ersten Fall ist für Sie die Besteuerung für Einzelpersonen wichtig, im zweiten Fall nur die Unternehmenssteuern.

- Menschliches Potenzial. Je nach Geschäftstätigkeit des Unternehmens kann die Liste der geeigneten Länder sehr unterschiedlich sein. Wenn Sie für Ihre Tätigkeit hochqualifizierte Arbeitskräfte mit guten Englischkenntnissen benötigen, sind die Länder mit den niedrigsten Löhnen in der EU nicht die richtige Option für Sie.

- Gehaltsniveau. Wie im vorherigen Punkt spielt der Tätigkeitsbereich des Unternehmens die wichtigste Rolle. Wenn Ihr Geschäftsbereich die Beschäftigung einer großen Anzahl gering qualifizierter Arbeitskräfte beinhaltet, sollten Sie zunächst die Länder mit den niedrigsten Löhnen in der EU in Betracht ziehen.

LÄNDER MIT DEN NIEDRIGSTEN STEUERN IN EUROPA

Im Kontext der europäischen Steuerlandschaft sticht Estland mit seinem einzigartigen und innovativen Steuersystem hervor, was das Land zu einem der attraktivsten für Unternehmer und Investoren macht. Das estnische Steuermodell, das auf dem Prinzip der Nichtbesteuerung nicht ausgeschütteter Gewinne basiert, bietet erhebliche Vorteile für das Unternehmenswachstum und die Unternehmensentwicklung. In diesem Artikel konzentrieren wir uns auf Estland als führendes Land in Europa in Bezug auf die günstige Besteuerung von Unternehmen.

Im Kontext der europäischen Steuerlandschaft sticht Estland mit seinem einzigartigen und innovativen Steuersystem hervor, was das Land zu einem der attraktivsten für Unternehmer und Investoren macht. Das estnische Steuermodell, das auf dem Prinzip der Nichtbesteuerung nicht ausgeschütteter Gewinne basiert, bietet erhebliche Vorteile für das Unternehmenswachstum und die Unternehmensentwicklung. In diesem Artikel konzentrieren wir uns auf Estland als führendes Land in Europa in Bezug auf die günstige Besteuerung von Unternehmen.

Salient Features of Estonian Taxation System

Estland bietet ein einzigartiges Besteuerungssystem für Unternehmensgewinne, bei dem die Steuer erst zum Zeitpunkt der Gewinnausschüttung gezahlt wird. Das bedeutet, dass investierte oder reinvestierte Gewinne innerhalb des Unternehmens nicht besteuert werden, was Reinvestitionen und eine beschleunigte Geschäftsentwicklung fördert. This approach encourages companies to grow and innovate and makes Estonia one of the most appealing jurisdictions to conduct business in Europe.

Merits of Estonian Taxation Model to Companies

| Anreiz | Details |

|---|---|

| Anreize für Reinvestitionen | Da auf einbehaltene Gewinne keine Steuern erhoben werden, können Unternehmen ihr Kapital durch Reinvestitionen effektiv erhöhen, was ein Schlüsselfaktor für nachhaltiges Wachstum ist. |

| Transparenz und Einfachheit | Das estnische Steuersystem zeichnet sich durch ein hohes Maß an Transparenz und Einfachheit aus, wodurch Verwaltungshürden und Compliance-Kosten reduziert werden. |

| Support for international business | Estland bietet günstige Bedingungen für internationale Unternehmen, unter anderem dank seiner gut entwickelten digitalen Infrastruktur und der Möglichkeit, Geschäfte online über das e-Residency-System abzuwickeln. |

| Steueranreize für Startups | Das Land bietet eine Reihe von Steueranreizen und Unterstützungen für Startups und ist eine der besten Plattformen für innovative Unternehmertum in Europa. |

Fazit: Estland ist in Europa führend, was die günstige Besteuerung von Unternehmen angeht. Angetrieben durch ein einfaches Steuersystem, das Reinvestitionen und Innovationen fördert, Transparenz und einfache Verwaltung bietet und starke Unterstützung für internationale und innovative Unternehmen zeigt, besitzen die idealen Bedingungen für die Entwicklung und den Ausbau der Geschäftstätigkeit von Unternehmen in Estland gute Chancen, das Land zu einem attraktiven Punkt auf der europäischen Landkarte für Unternehmer zu machen, die die Effizienz ihres Unternehmens durch die Optimierung seiner Steuerverbindlichkeiten maximieren möchten.

NIEDRIGSTE EINKOMMENSSTEUERN IN EUROPA

Auf der Suche nach optimalen Steuerbedingungen für Arbeit und Leben präsentiert Europa ein Mosaik unterschiedlicher Steuersysteme. Unter den europäischen Ländern sticht Estland mit seiner Steuerpolitik hervor und bietet einige der attraktivsten Bedingungen für Einzelpersonen. In diesem Artikel wird näher untersucht, warum Estland in Europa in Bezug auf die günstige Einkommensbesteuerung führend ist.

Besonderheiten der Einkommensteuer in Estland

Estland verwendet einen progressiven Einkommensteuersatz, der als einer der loyalsten Europas gilt. Die Einkommensteuer beträgt 20 Prozent, das Steuerabzugssystem jedoch erlaubt eine erhebliche Reduzierung der Steuerbemessungsgrundlage, wodurch der Realsteuersatz sehr niedrig ist.

Vorteile des estnischen Steuersystems

- Verständlichkeit und Transparenz. Das estnische Steuersystem zeichnet sich durch ein hohes Maß an Verständlichkeit und Transparenz aus. Die Vereinfachung der Steuererklärung und -zahlung verringert den Verwaltungsaufwand für die Steuerzahler.

- Steuervorteile und -abzüge. Estland bietet eine breite Palette an Steuerbefreiungen und -abzügen für Einzelpersonen, die das zu versteuernde Einkommen und damit die Höhe der zu zahlenden Steuern erheblich reduzieren können.

- Anreize für Investitionen. Eine Besonderheit des estnischen Steuersystems ist, dass auf reinvestierte Gewinne keine Steuern erhoben werden, was Investitionen anregt und das Kapitalwachstum fördert.

- Digitalisierung von Prozessen. Estland ist weltweit führend bei der Digitalisierung öffentlicher Dienste, einschließlich der Steuerverwaltung. Die elektronische Einkommenserklärung vereinfacht den Prozess und macht ihn so bequem wie möglich.

Vergleich mit anderen europäischen Ländern

Während viele europäische Länder deutlich höhere Einkommensteuersätze erheben und komplexere Steuer- und Verwaltungssysteme haben, bietet Estland attraktivere Bedingungen für Privatpersonen. Dies reduziert nicht nur die finanzielle Belastung der Steuerzahler, sondern trägt auch dazu bei, hochqualifizierte Fachkräfte und Investoren ins Land zu locken.

Conclusively: Estland zeigt, dass es auch in der modernen europäischen Wirtschaft möglich ist, ein Steuersystem zu schaffen, das die Geschäftsentwicklung fördert und ausländische Fachkräfte anzieht. Die Kombination aus niedrigen Steuersätzen, Einfachheit und Transparenz der Besteuerung macht Estland zu einem der attraktivsten Länder Europas zum Leben und Arbeiten. Damit nimmt Estland nicht nur in Bezug auf die günstige Einkommensbesteuerung in Europa eine Spitzenposition ein, sondern dient auch auf internationaler Ebene als Beispiel für eine erfolgreiche Steuerpolitik.

DIE NIEDRIGSTEN STEUERN IN EUROPA FÜR UNTERNEHMEN

Heutzutage hängt in der Regel die Wahl des Standorts für Geschäftstätigkeiten von der Steuerpolitik des Staates ab. Europa mit seinen vielfältigen Steuersystemen bietet dem Unternehmer viele Möglichkeiten, seine Steuerschuld zu optimieren. In diesem Zusammenhang ist Estland nun das Land mit einem der günstigsten Steuersysteme für Unternehmen in Europa und bietet einzigartige Bedingungen für die Entwicklung von Unternehmen und die Anziehung von Investitionen.

Besonderheiten des estnischen Steuersystems

Estland bietet ein revolutionäres Modell der Körperschaftsbesteuerung, bei dem nur dann Steuern gezahlt werden, wenn Gewinne in Form von Dividenden ausgeschüttet werden. Der Körperschaftssteuersatz beträgt 20 Prozent, doch bis Dividenden ausgezahlt werden, können die Gewinne des Unternehmens steuerfrei reinvestiert werden. Dies schafft Anreize für Unternehmenswachstum und -entwicklung und ermöglicht es den Unternehmen, ihr Kapital effizient zu nutzen und zu vermehren.

Geschäftsvorteile

- Anreize für Reinvestitionen. Die aufgeschobene Besteuerung von Gewinnen bis zu ihrer Ausschüttung motiviert Unternehmen, ihre Gewinne zu reinvestieren, was zu einer beschleunigten Geschäftsentwicklung und -expansion beiträgt.

- Einfachheit und Transparenz. Das estnische Steuersystem zeichnet sich durch ein hohes Maß an Einfachheit und Transparenz aus, was den Verwaltungsaufwand für Unternehmen und das Risiko von Steuerstreitigkeiten verringert.

- Unterstützung für Innovationen. Estland unterstützt innovative Projekte und Startups aktiv, indem es verschiedene Steueranreize und Förderprogramme anbietet und für Technologieunternehmen attraktiv macht.

- Digitale Wirtschaft. Thanks to the developed E-Government-Infrastruktur, Estonia offers unique possibilities to conduct business in a digital environment, to simplify many procedures and make them more accessible.

Vergleich mit anderen europäischen Ländern

In comparison with other European countries whose taxation systems are more traditional and sometimes burdensome, Estonia offers a number of undeniable advantages for business activity. It turns out to be one of the most attractive countries for investors and entrepreneurs who want efficient tax planning and optimization of their tax liabilities.

Fazit: Estland weist die höchste Attraktivität seines Steuersystems für Unternehmen auf. Seine innovative Vorgehensweise bei der Besteuerung, die Förderung von Reinvestitionen, die einfache Verwaltung und die Hochachtung vor der Digitalisierung schaffen optimale Bedingungen für die Entwicklung von Unternehmen verschiedener Größe. So bietet Estland nicht nur einige der niedrigsten Steuern in Europa für Unternehmen, sondern zeigt auch, wie die staatliche Steuerpolitik Wirtschaftswachstum und Innovation ankurbeln kann.

NIEDRIGSTE STEUERN FÜR FREIBERUFLER IN EUROPA

In der globalisierten Welt und in der Entwicklung der digitalen Wirtschaft wird die freiberufliche Tätigkeit zu einer immer beliebteren Beschäftigungsform. Europa mit seinen vielfältigen Steuersystemen bietet Freiberuflern eine breite Palette von Möglichkeiten. Bei der Auswahl eines Landes zur Registrierung einer Tätigkeit ist es jedoch wichtig, nicht nur die Höhe der Steuern, sondern auch die Geschäftsfreundlichkeit zu berücksichtigen. In diesem Zusammenhang stellt Estland aufgrund seiner günstigen Steuerpolitik und seiner entwickelten E-Government-Infrastruktur eine der attraktivsten Gerichtsbarkeiten für Freiberufler dar.

Besonderheiten der Besteuerung von Freiberuflern in Estland

Estland bietet Freiberuflern die einzigartige Möglichkeit, ihr Geschäft über das E-Residency-System zu führen. Dies ermöglicht nicht nur eine Vereinfachung des Geschäftsmanagementprozesses, sondern auch den Zugang zu einem transparenten und fairen Steuersystem. Freiberufler zahlen in Estland eine Einkommensteuer von 20 %, wobei steuerliche Abzüge und Steuerbefreiungen das zu versteuernde Einkommen erheblich reduzieren können.

Vorteile des estnischen Steuersystems für Freiberufler

- Einfachheit und Zugänglichkeit. Die Registrierung und Verwaltung Ihres Unternehmens über e-Residency macht den Prozess für Freiberufler aus aller Welt so einfach und zugänglich wie möglich.

- Steueroptimierung. Das estnische Steuersystem bietet Möglichkeiten zur Steueroptimierung, darunter Befreiungen und Abzüge, die auf das Einkommen von Freiberuflern angewendet werden können.

- Staatliche Unterstützung. Die estnische Regierung unterstützt Freiberufler und Unternehmer aktiv, indem sie verschiedene Unterstützungs- und Schulungsprogramme anbietet.

- Digitale Infrastruktur. Dank einer hochentwickelten digitalen Infrastruktur können Freiberufler ihr Geschäft effizient verwalten, mit Kunden kommunizieren und online auf staatliche Dienste zugreifen.

Vergleich mit anderen europäischen Ländern

Compared to other European countries, Estonian taxation offers significant advantages in terms of transparency and administrative ease. Estonian taxation also provides very low taxes on income, making it one of the most favorable jurisdictions in Europe for freelancers.

Fazit: Die Wahl Estlands als Steueransässigkeit ist eine optimale Entscheidung für Unternehmer und Investoren, die eine effiziente Steuerplanung in einem stabilen und vorhersehbaren Rechtsraum anstreben. Das innovative Steuersystem, kombiniert mit einer fortschrittlichen digitalen Infrastruktur und dem Zugang zum europäischen Markt, macht Estland zu einem der attraktivsten Steueransässigkeitsländer in der Europäischen Union.

EU-LÄNDER MIT DEN NIEDRIGSTEN IMPORTZÖLLEN

Einfuhrzölle sind ein bedeutendes handelspolitisches Instrument, das die Wirtschaftsbeziehungen zwischen den Staaten beeinflusst. Unter den Ländern der Europäischen Union sind aufgrund ihrer Mitgliedschaft in der Zollunion alle Steuern und Abgaben vereinheitlicht, obwohl es einige Länder und Gebiete gibt, die aufgrund unterschiedlicher Handelsabkommen und Wirtschaftszonen besondere Importbedingungen genießen. In diesem Artikel werden wir uns ansehen, welche EU-Länder die niedrigsten Einfuhrzölle erheben und welche Vorteile dies internationalen Unternehmern bieten kann.

EU und Einfuhrzölle: das große Ganze

Die EU wendet für Waren, die von außerhalb der EU importiert werden, den gemeinsamen Zollsatz (Common Tariff Rate, CTR) an. Dank zahlreicher Handelsabkommen können Waren aus bestimmten Ländern jedoch zu ermäßigten Sätzen oder sogar zollfrei eingeführt werden. Innerhalb der EU selbst gibt es Sonderwirtschaftszonen und Gebiete mit besonderen Steuerregelungen, die ebenfalls günstige Bedingungen für Importe bieten können.

Länder mit den günstigsten Bedingungen

- Niederlande. Dank ihrer strategischen Lage und dem Hafen in Rotterdam, einem der größten der Welt, bieten die Niederlande günstige Bedingungen für den Import und Transit von Waren. Das Land nutzt seine logistischen Vorteile aktiv, indem es vereinfachte Zollverfahren und Sonderwirtschaftszonen anbietet.

- Belgien. Belgien bietet mit seinem Hafen in Antwerpen ähnliche logistische Vorteile. Das Land ist für sein effizientes Zollsystem und seine gut etablierten Kanäle zur beschleunigten Importabwicklung bekannt.

- Luxemburg. Trotz des Fehlens eigener Seehäfen bietet Luxemburg aufgrund seiner günstigen Steuergesetzgebung und einer gut ausgebauten Logistik-Infrastruktur attraktive Bedingungen für Importe.

- Malta. Malta bietet aufgrund seiner Politik der Anziehung ausländischer Investitionen und der Entwicklung der Wirtschaft besondere Bedingungen für den Import von Waren, insbesondere im Dienstleistungs- und Technologiesektor.

Bedeutung von Handelsabkommen

Handelsabkommen der EU mit Drittländern spielen eine Schlüsselrolle bei der Gewährleistung niedriger Einfuhrzölle für europäische Unternehmen. Länder, die an diesen Abkommen teilnehmen, können von erheblich reduzierten Zollsätzen oder einem vollständigen Verzicht auf Zölle auf bestimmte Warenkategorien profitieren.

Die Wahl eines Landes für den Warenimport in die Europäische Union hängt von vielen Faktoren ab, darunter Logistik, Zollverfahren und Steuerpolitik. Die Niederlande, Belgien, Luxemburg und Malta sind in Bezug auf Einfuhrzölle attraktive Jurisdiktionen und können internationalen Unternehmern erhebliche Vorteile bieten. Bei der Wahl einer Steuerstrategie ist jedoch ein ganzheitlicher Ansatz wichtig, einschließlich der Analyse aller damit verbundenen Kosten und potenziellen Vorteile des Handels im gewählten Land.

Darüber hinaus bieten Anwälte von Regulated United Europe Rechtsberatung für die Erlangung einer Krypto-Lizenz in Europa an.

HÄUFIG GESTELLTE FRAGEN

Welche Länder haben die niedrigste Steuerbelastung für Unternehmen in Europa?

In Europa zählen Irland, Bulgarien, Zypern, Estland, Ungarn und Zypern zu den Ländern mit der niedrigsten Körperschaftsteuerbelastung. Diese Länder bieten relativ niedrige Körperschaftsteuern und sind daher für internationale Unternehmen attraktiv.

Welche Länder in Europa erhalten die meisten Steuern von Privatpersonen?

In Europa werden die höchsten Steuern von Privatpersonen in Ländern mit hohem Sozialversicherungsniveau und progressiven Steuersystemen erhoben, wie etwa Schweden, Dänemark, Finnland und Belgien. Diese Länder haben hohe Einkommensteuersätze, insbesondere für Gutverdiener.

Niedrigste Einkommenssteuer in Europa?

Den niedrigsten Einkommensteuersatz in Europa findet man in der Regel in Bulgarien, wo er für Einzelpersonen 10 % beträgt. Dies macht das Land zu einem der attraktivsten in Europa, was die Steuerbelastung des Einkommens steueransässiger Bürger betrifft.

Welches ist das profitabelste Land in Europa für die Gründung eines IT-Unternehmens?

Die Gründung eines IT-Unternehmens gilt in Irland oft als die rentabelste Option, da der Körperschaftssteuersatz niedrig ist, qualifizierte Fachkräfte vorhanden sind und ein günstiges Investitionsumfeld herrscht. Estland ist aufgrund seines innovativen e-Residency-Systems und seines vereinfachten Steuersystems auch für IT-Unternehmen attraktiv.

In welchen europäischen Ländern wird Kryptowährung auf nationaler Ebene anerkannt?

Zu den Ländern in Europa, die Kryptowährungen auf nationaler Ebene anerkannt haben, gehören die Schweiz, Malta und Estland. Die Schweiz gilt als eines der Zentren für Kryptowährungs- und Blockchain-Innovationen, Malta arbeitet aktiv an der Schaffung einer „Blockchain-Insel“ und Estland ist eines der ersten Länder, das Blockchain-Lösungen auf staatlicher Ebene anbietet und ein günstiges Umfeld für Krypto-Geschäfte schafft.

Welches Land bietet die günstigsten Bedingungen für die Eröffnung eines Forex-Unternehmens in Europa?

Zypern gilt aufgrund seiner attraktiven Steuerpolitik, seiner EU-Mitgliedschaft und seiner angesehenen Regulierungsbehörde, der Cyprus Securities and Exchange Commission (CySEC), oft als eines der günstigsten Länder für die Gründung eines Forex-Unternehmens in Europa. CySEC bietet ein anerkanntes und gut reguliertes Umfeld, das viele Forex-Broker anzieht.

In welchem europäischen Land ist es für ein Unternehmen in ausländischem Besitz am einfachsten, ein Bankkonto zu eröffnen?

Litauen gilt als eines der günstigsten Länder Europas für die Eröffnung eines Bankkontos für ein Unternehmen in ausländischem Besitz. Dies liegt an der entwickelten Finanzinfrastruktur, dem flexiblen Ansatz für internationale Geschäfte und den einfachen Verfahren zur Kontoeröffnung für ausländische Investoren.

In welchen Ländern Europas darf ein Unternehmen keinen einzigen Arbeitnehmer beschäftigen?

In europäischen Ländern wie Großbritannien und Estland kann ein Unternehmen offiziell ohne die Einstellung von Mitarbeitern existieren, insbesondere wenn es externe Dienstleistungen zur Verwaltung des Tagesgeschäfts nutzt und nur einen Eigentümer hat.

In welchen europäischen Ländern sind Daten zu Unternehmenseigentümerschaften öffentlich zugänglich?

In Europa sind Daten über die Eigentumsverhältnisse von Unternehmen öffentlich zugänglich, beispielsweise in Großbritannien, wo das Companies House Eigentumsinformationen veröffentlicht, oder in Estland, das für sein transparentes Geschäftssystem bekannt ist. Der offene Zugang zu Daten über die Eigentumsverhältnisse von Unternehmen ist wichtig, um Geschäftstransparenz zu gewährleisten, Geldwäsche, Steuerhinterziehung und Korruption zu bekämpfen und das Vertrauen von Investoren und Partnern zu stärken.

In welchen europäischen Ländern sind Daten zu Unternehmenseigentümerschaften verborgen und nicht öffentlich zugänglich?

In Europa gibt es je nach Gesetzgebung des jeweiligen Landes unterschiedliche Transparenz- und Vertraulichkeitsgrade bei Unternehmenseigentumsdaten. Die meisten Länder der Europäischen Union verlangen die Offenlegung von Informationen über wirtschaftliche Eigentümer als Teil von Maßnahmen zur Bekämpfung von Geldwäsche und Terrorismusfinanzierung. Der Umfang, in dem diese Informationen der Öffentlichkeit zugänglich sind, kann jedoch unterschiedlich sein.

Länder mit eingeschränktem Zugriff auf Unternehmenseigentumsdaten:

- Luxemburg: Obwohl Informationen zum wirtschaftlichen Eigentümer an das Register übermittelt werden müssen, kann der Zugriff darauf eingeschränkt sein.

- Malta: Malta verlangt die Offenlegung von Eigentumsinformationen, der Zugriff auf diese Daten kann jedoch für die Öffentlichkeit beschränkt sein.

- Zypern: In der Vergangenheit war Zypern als Gerichtsbarkeit mit strenger Vertraulichkeit bekannt, doch die jüngsten Gesetzesänderungen zielen auf eine Verbesserung der Transparenz ab.

RUE KUNDENBETREUUNGSTEAM

"Hallo, wenn Sie Ihr Projekt starten wollen oder noch Bedenken haben, können Sie sich auf jeden Fall an mich wenden, um umfassende Unterstützung zu erhalten. Setzen Sie sich mit mir in Verbindung und lassen Sie uns Ihr Vorhaben in Angriff nehmen."

“Hallo, ich bin Sheyla und helfe Ihnen gerne bei Ihren geschäftlichen Unternehmungen in Europa und darüber hinaus. Ob auf internationalen Märkten oder bei der Erkundung von Möglichkeiten im Ausland, ich biete Ihnen Beratung und Unterstützung. Kontaktieren Sie mich einfach!”

“Hallo, mein Name ist Diana und ich bin darauf spezialisiert, Kunden in vielen Fragen zu unterstützen. Nehmen Sie Kontakt mit mir auf und ich werde Sie bei Ihrem Anliegen effizient unterstützen können.”

“Hallo, mein Name ist Polina. Ich versorge Sie gerne mit den notwendigen Informationen, um Ihr Projekt in der gewählten Gerichtsbarkeit zu starten - kontaktieren Sie mich für weitere Informationen!”

KONTAKT UNS

Die Hauptdienstleistungen unseres Unternehmens sind derzeit rechtliche und Compliance-Lösungen für FinTech-Projekte. Unsere Büros befinden sich in Vilnius, Prag und Warschau. Das Rechtsteam kann bei der rechtlichen Analyse, der Projektstrukturierung und der rechtlichen Regulierung helfen.

Registrierungsnummer: 08620563

Gegründet: 21.10.2019

Telefon: +420 775 524 175

Email: [email protected]

Adresse: Na Perštýně 342/1, Staré Město, 110 00 Prag

Registrierungsnummer: 304377400

Gegründet: 30.08.2016

Telefon: +370 6949 5456

Email: [email protected]

Adresse: Lvovo g. 25 – 702, 7th floor, Vilnius,

09320, Litauen

Sp. z o.o

Registrierungsnummer: 38421992700000

Gegründet: 28.08.2019

Email: [email protected]

Adresse: Twarda 18, 15. Etage, Warschau, 00-824, Polen

Europe OÜ

Registrierungsnummer: 14153440

Gegründet: 16.11.2016

Telefon: +372 56 966 260

Email: [email protected]

Adresse: Laeva 2, Tallinn, 10111, Estland